本报记者 张歆

平安银行原名深圳发展银行,1987年5月份首次公开发售普通股,1988年4月份在深圳证券公司挂牌上市,1991年4月份在深交所集中交易。2012年,深发展吸收合并原平安银行,并更名为平安银行。

在平安银行看来,维护广大股东特别是中小投资者的合法权益,不仅是资本市场持续健康发展的基础,更是银行自身完善公司治理、实现各相关方共同长远利益的需要。随着银行的成长和发展,给股东合理的投资回报,包括现金分红和价值成长,为股东提供分享经济和银行增长成果的机会,是上市公司应尽的责任和义务。

在保障中小投资者知情权、决策权和收益权方面,平安银行健全中小投资者投票机制,股东大会全面采用网络投票方式,采用累积投票制选举董监事,并建立中小投资者单独计票机制。同时,该行增强信息披露的针对性,主动实施年报改版,加大自愿性披露,内容简明易懂,方便投资者查阅,连续9年在深交所信息披露考评中获得A级。此外,该行创新投资者关系活动形式,年度和半年度业绩发布会均采用线上线下结合的方式召开,数十万名投资者得以通过线上参与。2019年,平安银行可转债进入转股期后,发动内外部力量提示持有人,最终转股率99.9963%,创下A股可转债有史以来最高转股率,保证了投资者的基本权益。

在优化投资回报机制,完善利润分配制度方面,平安银行在公司章程中明确利润分配政策,重视股东合理投资回报,兼顾银行合理资金需求,实施积极的利润分配方案。该行以三年为一个周期制定利润分配规划,科学制定年度利润分配方案,综合考虑股东回报、监管要求及业务可持续发展等因素,充分听取中小股东和独立董事的意见,平衡好长期发展与短期股东回报的关系。

历史上,该行在“深发展时期”(2005年-2010年的外资相对控股期间),由于第一大股东(新桥投资)是境外封闭基金,难以支持银行补充资本,导致该行资本充足率处于较低水平,一段时期未进行现金分红,但从中国平安收购深发展、完成两行整合的2012年至今,平安银行每年都对股东实施分红,连续9年累计现金分红达189亿元。

在积极实施战略转型,增强持续的资本回报能力方面,2016年底平安银行新一届董事会和管理层上任以来,积极进行战略转型,打造“中国最卓越、全球领先的智能化零售银行”,转型成果和经营业绩得到资本市场的高度认同。面对今年复杂的外部环境,该行全力支持经济社会恢复发展,增强风险抵御能力,做实利润、用好利润,坚持妥善处理股东短期回报和银行长远发展的关系,为股东创造长期价值。

从二级市场的认可度来看,该行2019年股价涨幅77%,居上市银行第一位,市盈率和市净率均长期保持在全国性上市银行前两位。同时,平安银行股价和市值持续提升,也在资本市场上给予股东稳步增长的资本回报。

相关推荐

猜您喜欢

- 共织大网格 推动大治理——南乐县创新“多网合一”机制提升基层社会治理能力

- 司法保护长江上游生态 云贵川渝建立环境资源审判协作机制

- 西南4省市高院共建协作机制保护长江上游生态

- 平安产险车险综合改革首单诞生

- 平安基金董事长罗春风:公募基金将成为居民财富管理主力军

- 朱雀基金联手平安信托举牌铂力特 下注科创板“3D打印第一股”

- 平安信托获得年度“诚信托.卓越公司”奖

- 平安叫停入股招商蛇口:股价两月跌16%,地产投资逻辑生变

- 建立海内外求学衔接机制迫在眉睫

- 平安银行:7月末普惠型小微企业有贷款余额客户数超过60万户

- 平安信托援建第六所远程网络教室

- 平安好学举办首届“优秀在线学习服务师”颁奖典礼

- 卫健委:强化全民健康信息一体化建设 健全检测预警机制

- 完善协调机制 提升治理效能(深度关注)

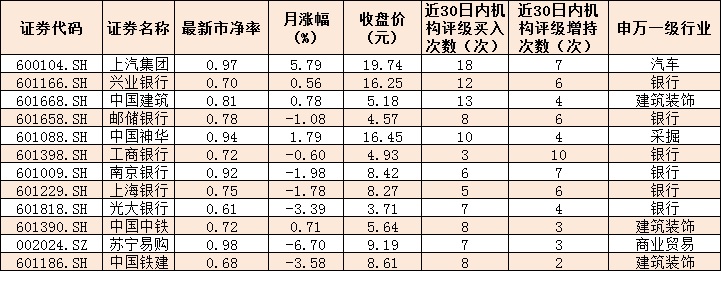

- 长线资金布局银行股大揭秘 社保“最爱”平安养老金“独宠”常熟银行