近年来,涉及上市公司及高管的行政处罚及刑事案件增多,引起舆论关注,对相关上市公司的运营发展及资本市场的表现产生了较大影响。

9月16日下午,北京德和衡律师事务所发布《中国上市公司及高管行政处罚案例研究报告(2018-2020)》(下称《行政处罚报告》)、《中国上市公司高管涉刑及风险防范研究报告(2018-2020)》 (下称《高管涉刑报告》),涉及沪深上市公司及新三板公司的行政处罚案件及上市公司高管刑事案件。

根据上述两份报告,2018年1月1日~2020年6月30日期间,各执法机关作出的行政处罚决定公告合计882篇,涉及627家上市公司及1035名高管(含持股超过5%的大股东),同时上市公司高管涉刑案件67件。

数据分析显示,上市公司及高管行政处罚具有一定的特征:违法事由集中、处罚对象地域和板块集中、处罚行为“牵一发动全身”、证券类行政处罚的“穿透式”责任承担、证券类行政处罚的期限较长、证券类行政处罚措施仍以警告和罚款为主、市场禁入监管措施趋严、证券类行政处罚决定书为其他司法程序重要证据等。

对于未来上市公司及高管行政处罚、刑事处罚的趋势,北京德和衡律师事务所高级合伙人、上市公司及证券争议解决专业委员会主任张兵对第一财经记者称,行政监管毫无疑问是越来越严,从新出的案例可以看出,监管力度不断加强,强化监督的力度、稽查的手段;未来行政处罚、民事赔偿、刑事处罚是一套组合拳,业界呼吁加大民事赔偿力度,且随着调查取证手段越来越先进,未来相关案件被移送刑事制裁的比例也会大幅提高。

上市公司及高管行政处罚高发

证监会此前发布了“2019年证监稽查20起典型违法案例”,同时严厉打击上市公司财务造假,已累计对22家上市公司财务造假行为立案调查,对18起典型案件做出行政处罚,向公安机关移送财务造假涉嫌犯罪案件6起。

将时间范围扩大至近两年半的时间, 《行政处罚报告》显示,2018年1月1日~2020年6月30日期间,各执法机关作出的行政处罚决定公告合计882篇,涉及上市公司627家,处罚合计1840人次。

这其中,证监会及其派出机构(合称“证券监管部门”)作出230篇行政处罚决定,占比26%;环保、消防、市场监管、食品药品监管等十余类行政机关共作出652篇行政处罚决定,占比74%。由此可见,证券监管部门对上市公司的监管力度较大。

上述230篇证券类行政处罚决定书,涉及的行政处罚对象为上市公司84家及高级管理人员988名 。

从地域分布来看,涉证券类行政处罚的上市公司主要集中在东部沿海地区,如江苏省、浙江省、上海市、广东省、山东省,与上市公司在这些省份较为集中有关。

受到证券类行政处罚的高管中,董事数量较多,其中受行政处罚的董事占高管受处罚人次总数的22%。

张兵称,上市公司及高管的证券类行政违法行为主要集中在信息披露领域,处罚依据主要是有关信息披露的法律条文。由此可见,上市公司在治理过程中疏于信息披露工作的规范,证券监管部门为保障投资人知情权,在对上市公司信息披露的监管上,持续保持着对信息披露违法违规行为的高压态势。

从证券类行政处罚结果来看,警告处罚占比达37.82%,罚款占比59.41%,其中包含部分过亿罚单,处罚结果仍以警告、罚款为主。

一般而言,证券类行政处罚结果为证券民事赔偿的前置条件。以检索裁判文书的数据来看,230篇行政处罚决定中,有71项行政处罚引起了投资者的民事索赔案件,所占比例达31%,涉及到上市公司共计21家。

引发民事索赔的行政处罚,处罚事由主要是信息披露违法违规、内幕交易,其中信息披露违法违规的案件明显较多。张兵团队认为,这与《关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定》出台较早,索赔机制较为成熟,审理虚假陈述证券侵权纠纷的民事司法制度相对完善有关。

对于行政法律风险的防范,张兵建议,上市公司需要加强合规管理,提升管理人员素质,增强责任意识和风险意识,聘请专业机构提供信息披露服务,真正发挥独立董事的作用,从容应对行政调查,妥善处理行政处罚后事宜。

上市公司实控人为何频频涉刑?

在上市或新三板挂牌企业不断发展壮大的同时,近年大量的上市公司高管犯罪案件频频发生。

结合司法机关对裁判文书等公布资料可以看出,上市公司高管涉及的职务犯罪罪名种类多、犯罪案件数量大、涉案金额庞大、诉讼周期较长、追缴赃款难度高、涉案人群广泛、社会影响恶劣。

北京德和衡律师事务所高级合伙人毛洪涛称,中央全面深化改革领导小组和中央经济工作会议都明确提出要打造一个规范、透明的资本市场,科创板、创业板注册制改革也正在稳步推行,证券监管的重点逐步从事前审批与监管变为事中监管和事后惩罚,这无疑对上市公司的质量提出了更高的要求, 财务造假、欺诈发行、违规信披、内幕交易、操纵市场等证券犯罪行为将成为刑事打击的重点。

《高管涉刑报告》显示,毛洪涛团队根据公开资料共搜索到上市公司高管涉刑案件67件。其中,上市公司及其高管涉案的共有58件,上市公司子公司及其高管涉案的有3件,上市公司及其子公司为被害人的有4件,另有2件涉案上市公司高管被作出不起诉决定。

从地域分布来看,上市公司涉及刑事案件的地域分布与上市公司的全国分布情况有密切关系。上市公司数量居多、经济较为发达的长三角、珠三角,以及北京等地为上市公司涉刑案件的高发地区。

根据《高管涉刑报告》,涉刑案件的上市或挂牌企业大部分为新三板企业,沪深主板上市公司涉刑案件较少。中国证监会制定的《关于加强非上市公众公司监管工作的指导意见》明确规定应规范新三板公司的市场主体行为,强化新三板企业的合规意识和法律责任,并加强对新三板企业的监管力度。可见,新三板企业在合规水平、风险防范等方面,与沪深上市企业仍有一定差距,在自律监管和刑事合规体系建设方面仍有较长的路要走。

以涉案上市公司的作案主体来看,在研究样本中,自然人单独实施的犯罪占据绝大多数,单位和自然人共同犯罪占比仅有不到四分之一,且罪名大多集中于单位行贿罪、合同诈骗罪。

《高管涉刑报告》显示,出现频率前十的罪名包括:危险驾驶罪、单位行贿罪、污染环境罪、挪用资金罪、受贿罪、违规披露重要信息罪、虚开增值税专用发票罪、非法获取计算机信息系统数据罪、侵犯公民个人信息罪和滥用职权罪。

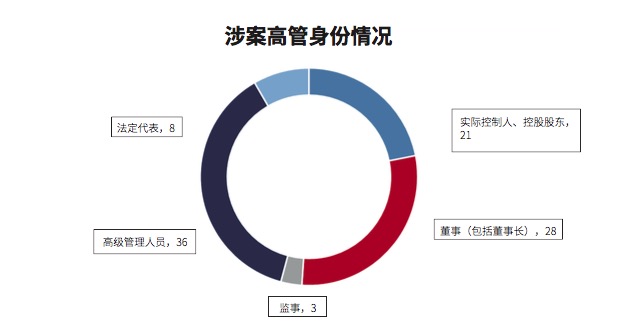

以涉案高管的身份来看,上市公司实际控制人或者控股股东、董事以及高级管理人员涉嫌刑事犯罪的仍居多数,而监事本身职务是监督上市公司的正常生产经营活动,所以涉刑犯罪并不多。具体数量上,实际控制人或者控股股东有21人,法定代表人有8人,高级管理人员有36人,监事有3人,董事(包括董事长)有28人。

依据裁判文书上记载的被告人在被判决时采取的刑事强制措施状态的具体情况统计,涉案高管被采取的刑事强制措施有三种,分别为刑事拘留、逮捕、取保候审。其中,被采取逮捕的有34人,被采取取保候审的有19人,被采取刑事拘留的则有3人。

关于上市公司及高管刑事风险防控的措施,毛洪涛认为,证券监督管理部门有必要出台文件引导上市公司重视刑事法律风险防范,证券监督管理部门、公安机关应加强证券违法调查及犯罪侦查的队伍建设,上市公司应当高度重视刑事风险防范制度建设,加大对管理层和员工的刑事法律知识培训,上市公司及高管防范刑事法律风险应善于借助外部专业机构力量,另外,上市公司应积极运用刑事法律手段维护合法权益。

相关推荐

猜您喜欢

- “双马”入股,恒大汽车有望成为科创板整车企业第一名?

- 强化资本市场枢纽功能 提升金融供给与企业融资需求适配性

- 李克强对话全球企业家 释放中国经济三大信号

- 房地产企业营收增速显著放缓

- 三年翻一翻!上海松江高新技术企业今年将超1400家

- 全国超半数5G核心人才在上海,部分龙头企业待遇超美国

- 国家统计局答一财:企业预期向好,疏通小微企业融资支持

- 拟精选层企业万通液压暂缓审议,挂牌委关注实控人被冒名登记撤销

- 央行:重点房地产企业资金监测和融资管理规则起步平稳

- 大健康投融周报丨癌症早筛公司Grail申请IPO,13家企业融资

- 江苏省企业一周“融榜”:把赚钱的变值钱,把值钱的变赚钱

- 政协委员建言科技创新型企业发展:用精细政策激发创新动能

- 幼儿园不得直接或间接作为企业资产上市

- 创业板注册制是系统性改革 支持更多优质企业上市

- 稳外贸政策持续发力 外贸企业恢复“元气”