本报见习记者 杨洁

曾以“起存点低、利息高、收益好、靠档计息、支取灵活”等特点吸引大众眼球的“智慧存款”,终究难逃“退隐江湖”的命运。

《证券日报》记者发现,近期,多家民营银行的“智慧存款”产品已下架或售罄,例如,振兴银行的“振兴智慧存系列”、众邦银行的“众邦多帮利系列”等,取而代之的主要是与传统银行计息方式类似、利率相对略高的产品。

以某民营银行较早推出的一款“智慧存款”产品为例,该产品50元起存,存满1个月,支取利率可达4.0%。该行客服人员在接受记者咨询时表示:“产品已下线,如果您是在该产品下线前购买,目前仍可享受相应的利率,靠档计息。”

那么,智慧存款集体被下架的原因究竟为何?央行早前下发的《中国人民银行关于加强存款利率管理的通知》提出,各存款类金融机构应严格执行中国人民银行存款利率和计结管理有关规定,按规定要求整改定期存款提前支取靠档计算等不规范存款“创新”产品。

购买了该类型存款产品的张女士对记者表示:“之前智慧存款产品期限短、利率高,我将大多数现金类资产投向了智慧存款。目前产品下架,存量资金还能够继续根据周期滚动。对于新增资金,我将会进行更多类型的资产配置,如购买基金或股票来提高自己的投资收益率。”

苏宁金融研究院高级研究员黄大智在接受《证券日报》记者采访时表示,揽储是所有银行面临的问题,民营银行受制于网点少、成立时间短、品牌知名度低等原因,面临的困难可能会更大。但随着这两年民营银行的发展,该问题已经逐渐得到改善,大家对互联网存款的接受度越来越高,民营银行的负债结构也在逐渐优化。

黄大智认为,目前民营银行的短期存款利率虽不及之前“智慧存款”利率,但相对其他大行在便捷和收益方面仍具有一定优势,其中长期存款的收益率较高。从这方面看,储户在选择时,民营银行还是具备优越性。

以5年期储蓄存款利率来看,振兴银行现在主打的“振慧存”产品、华通银行“华通福e存s”产品、中关村银行储蓄存款利率均为4.875%,富民银行和新安银行利率为4.8%,可以说不仅高于多数传统银行同期限产品,甚至能够与优惠后的首套房贷款利率“比肩”。

相关推荐

猜您喜欢

- 安邦落幕,民营金控告别野蛮生长迎牌照监管

- 金控监管靴子落地 民营金控和金融科企将迎大考

- Mini-LED元年已至,苹果推广效应显现,多家上市公司加速布局

- 又是员工违规“代客炒股” 多家券商分支机构领罚单

- 2020中国民营企业500强发布 入围门槛达到202.04亿元

- 2020中国民营企业500强发布 华为、苏宁、正威列前三甲

- 15家机构投资12亿元!民营火箭企业蓝箭航天完成C+轮融资

- 抢占自贸港先机,复星旗下多家企业加码海南

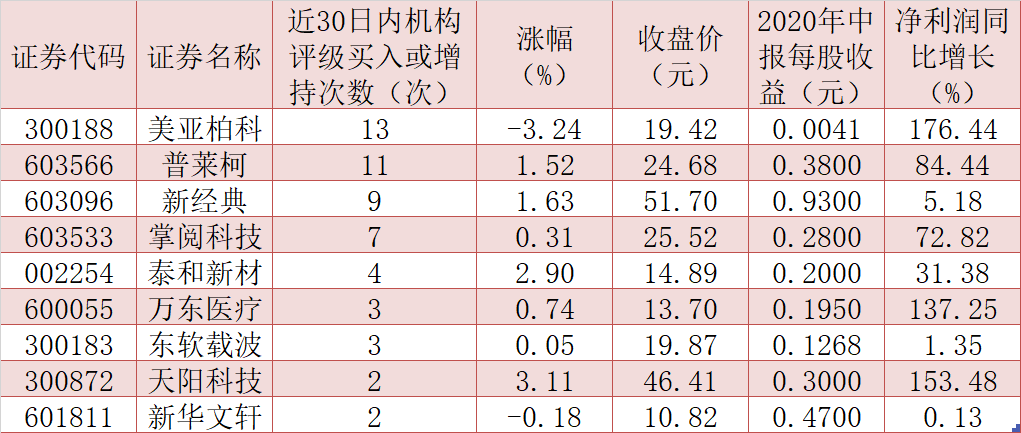

- 多家公司获得无人驾驶测试牌照,关注概念股投资机会丨牛熊眼

- 下半年以来超5000人“加盟”证券业 多家券商百万元年薪招聘分析师

- 三大民营车企半年报:吉利搞研发、 长城卖皮卡、比亚迪做拆分

- 券商财富管理业务透视:多家券商上半年新增开户数超30万 高净值客户群成挖掘重点

- 广西民营经济发展合作会议在北京举办

- 江苏泓海能源LNG储罐开始水压试验,民营LNG前景广阔

- 东北龙江航空将被拍卖,疫情之下民营航司危机重重