本报记者 张颖

随着部分上市公司三季报业绩陆续披露,业内人士认为,目前在低价股遭遇重挫、白马股筹码出现松动迹象的情况下,业绩预增的品种更有可能成为部分资金的避风港。

《证券日报》根据同花顺统计发现,截至9月14日,沪深两市共有521家上市公司发布2020年三季报业绩预告,其中,预喜公司数量达187家(含预增、略增、扭亏、续盈),占比35.9%。值得关注的是,有87家公司净利润同比有望超过100%。

“九月关注三季报预喜股的投资机会。”粤开证券表示,三季报业绩预告披露已展开,可提前关注三季报业绩明显好转的部分反弹品种,以及中报和三季报均表现亮眼的白马股。

“在当前结构性分化的市场环境下,业绩确定的个股会有更加良好的表现,尤其是和中报已经大幅预增的双增长公司值得重点关注。”私募排排网未来星基金经理胡泊在接受《证券日报》记者采访时表示,三季度业绩会是一个非常重要的指标,超预期的个股可能会跑赢大盘。近期,个股普遍回调,在经过充分的调整后,三季度业绩更为确定的个股和行业,可能会迎来良好的投资机会。

对此,记者进一步梳理发现,在已发布三季报业绩预告的公司中,有154家公司,中报实现净利润同比增长且三季报净利润同比有望双增长。值得关注的是,包括圣湘生物、大北农、新五丰、三利谱等在内的62家公司有望中报和三季报净利润同比双翻番。

从行业来看,上述154只双增长股主要扎堆在医药生物(20只)、化工(18只)、电子(16只)、电气设备(15只)等四大行业。由此可见,医药股和科技股依然是成长股集中地。

对此,接受《证券日报》记者采访的龙赢富泽资产总经理童第轶认为,从双增长扎堆的行业来看,纵向对比,这些行业在近年纷纷迎来了自身的高速发展期,中国仿制药技术成熟、创新药后来居上,尤其是电子行业正经历着零到一的国产替代过程,整体空间大幅扩张。从全球市场的角度横向对比看,A股的医药生物、化工、电子等行业对比国际头部公司,有着明显的估值优势。外资基于长期持股、价值发现的投资思路选择进行增持。但是,从估值角度看,经历了今年上半年的大幅上涨后,医药生物、电子的估值水平纷纷处在历史高位,甚至一些细分行业的估值已经是历史新高。化工行业则呈现出明显的结构性分化,龙头企业马太效应明显,估值同样不低。这些公司能否兑现预期业绩将会是决定走势的关键,如果业绩过硬、成长健康,则将慢慢演化为慢牛走势;如果业绩不及预期,则可能进行一轮估值修复。

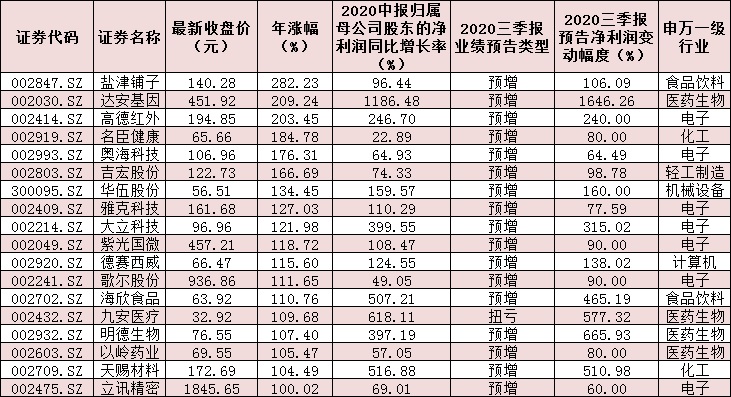

众所周知,业绩是上市公司的“试金石”,股价最终由公司业绩优劣来左右。统计发现,今年以来,在市场震荡攀升中,上证指数累计涨幅为7.5%。在上述154只双增长股中,有98只个股跑赢同期上证指数,占比63.6%。其中,包括盐津铺子、达安基因、高德红外、名臣健康、奥海科技等在内的18只个股,年内累计涨幅均超100%,尽显强势。

无疑业绩预增股在表现出色的同时,更是受到资金的追捧。统计发现,9月份以来,有46只双增长股现身沪股通、深股通前十大成交活跃股榜单,其中,26只个股期间被北上资金净买入,成为外资加仓的对象,值得投资者关注。

表:今年以来涨幅超100%的18只双增长股情况:

制表:张颖

(编辑 孙倩 策划 吴珊)

相关推荐

猜您喜欢

- 117只“三连增”股扎堆三行业 超七成个股跑赢大盘 潜力牛股成长姿势看这里!

- 年内公募高管变动达220起 同比降三成

- 精选层满月近六成个股破发,“以时间换空间”能否奏效?

- 大盘点!安倍的成绩与遗憾,专家称目前辞职不是好时机

- 云从科技启动上市辅导,计划未来安防营收将占六成

- 北京:2020年,实现装配式建筑占新建建筑三成以上

- 金融机构惠企目标实现近六成 专家提示坚持商业可持续

- 面积缩至十分之一、品类减少超六成,宜家为什么把店开进市中心?

- 金融股领涨大盘,资金转向“高股息” | 市场观察

- 六成受访租房青年提示警惕预付长期租金给打折的诱惑

- 7月份新增社融1.69万亿元 六成投向实体经济

- 8月12日四大证券报精华摘要:7月份新增社融1.69万亿元 六成投向实体经济

- 房企年内发452亿美元债三成利率超10%

- 八月首周机构密集调研29家公司,社保基金提前布局7股,5只跑赢大盘!

- 紧扣“确定性”布局成机构首选!211份中报近六成业绩增长股现五特征