本报见习记者 刘伟杰 杨洁

又一例A股公司拟分拆旗下新三板公司至境内上市引关注。近日,新三板公司宏裕包材发布公告称,公司第二届董事会第八次会议审议通过了《关于公司控股股东拟筹划分拆本公司至境内交易所上市的议案》,控股股东安琪酵母股份有限公司拟筹划分拆公司至境内交易所上市。

本报记者注意到,这是今年以来继成大生物冲击科创板、凯盛新材申报创业板IPO外的第三家A股公司分拆新三板公司赴境内上市的案例,目前前两家的审核状态均为“已问询”。

宏裕包材于2016年5月份挂牌新三板基础层,控股股东为上市公司安琪酵母,目前持有其65%的股份。2020年上半年,宏裕包材实现营业总收入2.5亿元,同比增长17%;实现净利润3384万元,同比增长66%。

“上市公司分拆是资本市场优化资源配置的重要手段,有利于公司进一步实现业务聚焦、提升专业化经营水平,也有利于公司理顺业务架构,拓宽融资渠道,获得合理估值,完善激励机制,对于深化金融供给侧结构性改革,进一步完善并购重组功能,更好地服务科技创新和经济高质量发展都有积极意义。”北京利物投资管理有限公司创始合伙人常春林对《证券日报》记者表示。

华财新三板研究院副院长、首席行业分析师谢彩对《证券日报》记者表示,分拆上市对于安琪酵母而言,能够使得母公司的绝对价值和相对价值都相应提升,母公司的资本实力也因此得到提高,并可借分拆上市腾出资金和精力用于培育新的成长项目,从而促使联合体中的各公司准确定位,更有效的实施公司集团的内部管理战略和外部竞争战略。

在谢彩看来,对分拆出来的宏裕包材而言,在境内交易所直接上市,将使其从新三板进入到更大的平台,借助资本市场灵活融资政策,获得发展所需要的资金,并能够更灵活的应对市场变化,获得更大发展空间,从而提升公司盈利能力和综合竞争能力。

目前,宏裕包材拟IPO计划尚处于前期筹划阶段,项目实施过程中仍会存在各种不确定因素。根据2019年12月13日,证监会正式发布《上市公司分拆所属子公司境内上市试点若干规定》(简称《若干规定》),为A股公司所属子公司到境内上市提供了依据和政策支持。但是《若干规定》对上市公司上市时间、盈利情况、合规情况以及持股情况等均有具体要求,整体来看分拆上市的要求较严,符合要求的公司并不多。

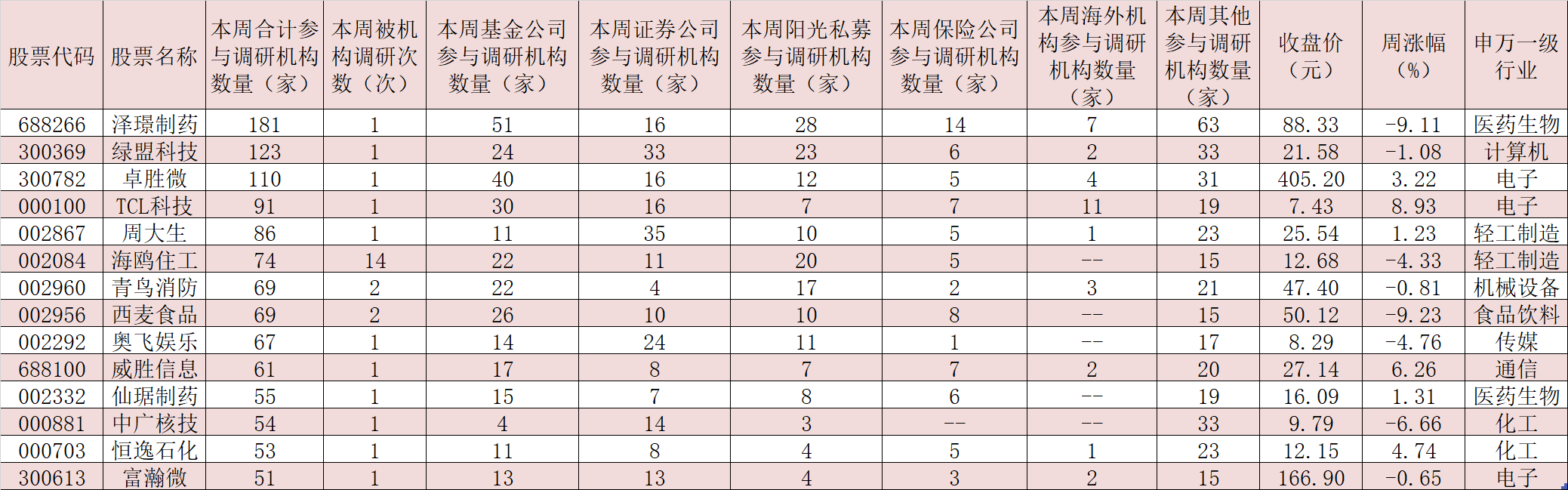

本报根据东方财富Chioce数据,截至目前,新三板第一大股东为A股上市公司且持股比例超过50%的公司共计92家,其中符合分拆上市规定的新三板企业近30家。

“上市公司积极分拆所属子公司境内上市,子公司分拆上市后,各业务非常清晰,有利于公司整体估值水平提升,也有利于整体提升公司盈利能力和综合竞争力。”常春林认为。

常春林进一步表示,目前有不少企业已先将子公司在精选层挂牌,获得接近沪深交易所二级市场的估值水平与流动性,以较高估值水平融资来促进各项业务稳定发展。如在精选层挂牌满一年、且符合相关规定后亦可向交易所申请转板登陆科创板和创业板。

谢彩告诉记者,预计未来国内A股分拆新三板企业境内上市成功案例将会增加,但数量较为有限。主要原因在于:新三板精选层的推出,符合条件的优质企业能够进行公开发行和连续竞价交易,获得融资的渠道打开的更大;同时,在精选层挂牌一年以后符合条件可转板至科创板或创业板上市,因此企业不必一定要走分拆上市这条道路。

(编辑 沈明)

相关推荐

猜您喜欢

- 2020年服贸会吸引1.8万家境内外企业及机构——全球服务 互惠共享

- 服贸会今日开幕 过万家境内外企业机构参展参会

- 券商跟投科创板浮盈超142亿元 31家另类投资子公司上半年大赚42亿元

- 1.8万家境内外企业及机构注册参展服贸会

- 助力服务贸易和经济高质量发展 2020年服贸会吸引1.8万家境内外企业参展参会

- 全国已有29个省份中小学、56所部属高校开学

- 11家银行理财子公司开业一年内均盈利 招银理财半年挣了15亿元

- GQY视讯子公司拟收购新三板公司平原智能4.43%股份

- 软银宣布拟出售日本子公司1/3股份,后者股价跌3.4%

- 全国已有22个城市推出“惠民保” 一条健康险细分赛道正在打开

- 内蒙古涉煤“倒查20年” 至少已有6名退休官员及高管落马

- 蚂蚁集团“A+H”要来,概念股活跃,已有个股暴涨280%

- 新四化时代 子公司们不再依赖现代汽车了

- 核心子公司营收减少约3亿,中国电研静待后疫情时代?

- 今年已有6名干部履新国务院组成部门“一把手”