近日,已有66家信托公司陆续披露了2019年年报(尚有雪松信托、国通信托2家未披露),对此,云南信托研究发展部(研究员王和俊、冯露君、王海峰、张倩)进行了整体分析,以下为盈利能力分析部分。

内容提要摘要:

1. 2019年各主要市场资产管理规模合计110.51万亿,较2018年的121.6万亿同比减少9.12%,下降原因主要是资管新规下强监管效应,以及各子行业的主动转型。全国66家信托公司管理资产规模为21.6万亿元,同比下降4.83%。(本报告下的所有行业的数据均为除雪松信托、国通信托之外的66家信托公司的行业总额)

2. 从信托资产集中度来看,2019年CR4、CR8、CR10分别为22.39%、36.32%、42.65%,与2018年相比CR10、CR8、CR4均在提升,基本已经连续两年处于上升态势。行业头部公司依然占据着较大的市场份额,行业集中度在不断提高。

3. 信托资产方面,47家公司的信托资产规模出现下滑,资产下滑的信托公司数量比前一年减少4家。从增长的分布区间来看,增长比较显著的依然是大中型信托公司,这些公司通过股东资源、历史积累,能够及时调整发展方向。

4. 资金来源方面,集合资金信托规模为9.92万亿元,占比为45.93%;单一信托规模为8.01万亿元,占比为37.10%;管理财产信托为3.66万亿元,占比为16.98%,集合资金信托规模上升明显,同比上升8.94%。

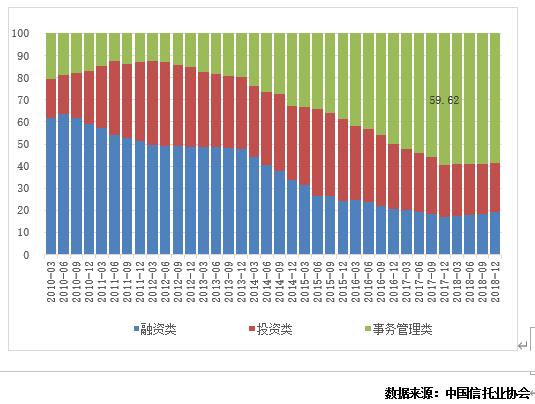

5. 从信托功能的角度看,事务管理类业务占比49.30%,比2018年下降9.06个百分点,融资类和投资类占比分别为26.99%、23.71%,与2018年相比分别上升7.85%、1.21%。信托结构的调整与监管的引导与严监管密不可分。

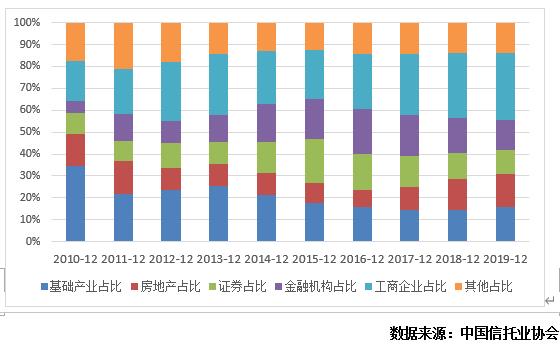

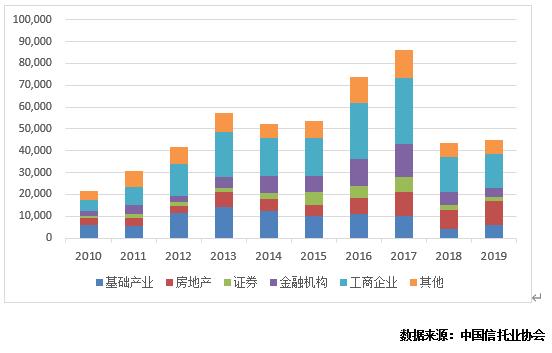

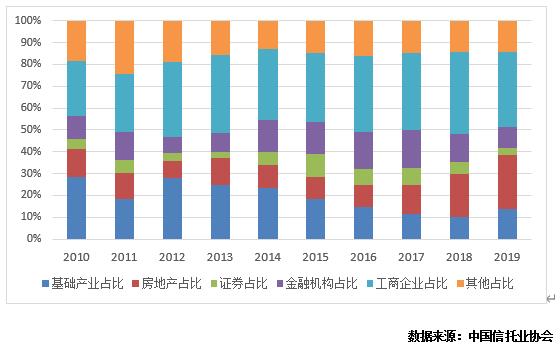

6. 资金投向方面看,工商企业余额占比为30.60%,增加0.7个百分点;基础产业信托占比为15.72%,增长1.13个百分点;房地产信托占比为15.07%,增长0.89个百分点。资金流向基础设施建设、工商企业等实体领域的占比稳中有升,流向金融机构、证券投资占比下降,信托行业脱虚向实的转变明显。

7. 从资金运用方式来看,信托资金用于贷款的占比长期维持最高不变,占比为40.73%,比2018年增加0.25个百分点,占比第二的为可供出售及持有到期投资,占比24.98%。之后占比从高到低依次为交易性金融资产投资(11.16%)、长期股权投资(9.10%)、买入返售(3.88%)、存放同业(2.56%)。

8. 主被动管理方面,2019年66家信托公司主动管理规模为9.26万亿元,较2018年增加2.09万亿元,同比增加29.29%,占信托资产规模比例为43.50%;被动管理规模为12.03万亿,较2018年减少了3.11万亿元,同比减少20.57%,占信托资产规模比例为56.50%。信托业务结构不断优化,主动管理转型加速。

9. 人均承载方面,前台及中后台人均规模较2018年均有所下降,原因在于2019年行业规模减少,但行业人员数量上升较为显著导致人均产能下降。

一、主要市场资产管理规模减少,券商资管与银行理财尤其显著

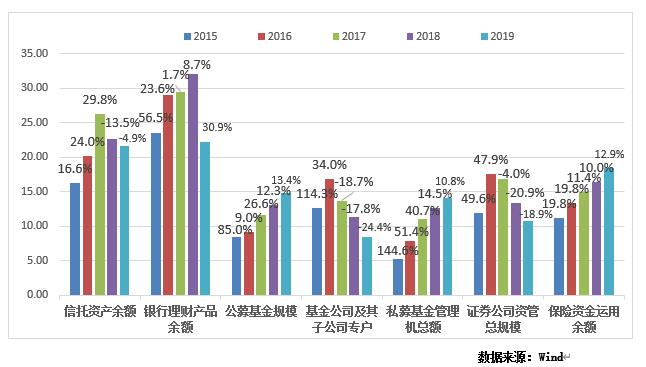

图表 1 近五年资管子行业管理规模及增速 (单位:万亿)

2019年各主要市场资产管理规模合计110.51万亿,较2018年的121.6万亿同比减少9.12%。从各个子行业增长情况来看,银行理财账面余额22.18万亿(此为截至2019年6月数据,2019年12月银行理财规模数据暂时未公布),与2018年相比减少30.9%,资管新规之后银行理财规模一直下滑;保险资产规模达18.52万亿元,增速为12.9%,较2018年10.0%增速在加快;券商资管规模为10.83万亿元,同比下降18.9%,下降幅度较2018年的20.9%有所放缓;私募基金管理规模14.08万亿元,同比增速10.8%,与2018年的14.5%相比,增速继续下滑;私募基金管理规模14.08万亿元,同比增速10.8%,与2018年的14.5%相比,继续下滑速度放缓;基金管理公司及其子公司专户业务规模8.53万亿元,同比减少24.4%,与2018年的-17.8%相比,增速继续下滑但有所放缓;公募基金管理规模14.77万亿元,同比增长13.4%,与2018年的12.30%相比发展加速。

2019年各主要市场资产管理规模合计110.51万亿,较2018年的121.6万亿同比减少9.12%。从各个子行业增长情况来看,银行理财账面余额22.18万亿(此为截至2019年6月数据,2019年12月银行理财规模数据暂时未公布),与2018年相比减少30.9%,资管新规之后银行理财规模一直下滑;保险资产规模达18.52万亿元,增速为12.9%,较2018年10.0%增速在加快;券商资管规模为10.83万亿元,同比下降18.9%,下降幅度较2018年的20.9%有所放缓;私募基金管理规模14.08万亿元,同比增速10.8%,与2018年的14.5%相比,增速继续下滑;私募基金管理规模14.08万亿元,同比增速10.8%,与2018年的14.5%相比,继续下滑速度放缓;基金管理公司及其子公司专户业务规模8.53万亿元,同比减少24.4%,与2018年的-17.8%相比,增速继续下滑但有所放缓;公募基金管理规模14.77万亿元,同比增长13.4%,与2018年的12.30%相比发展加速。

2019年,信托资产、银行理财资金、基金公司及其子公司专户、券商资管的规模均出现不同程度下滑,保持增长的主要是保险资金、公募基金、私募基金资产的规模。之所以出现这种情况,一方面是随着2017年资管新规公布之后监管力度的强化,去嵌套、去杠杆的持续作用导致金融机构持续压缩规模。另一方面,金融机构也在积极调整内部机构,提升主动管理能力以及回归自身业务本源。

截至2019年末,(已披露年报的)全国66家信托公司管理的信托资产规模为21.6万亿元,较2018年末的22.7万亿元同比下降4.83%。2019年,监管部门持续发文要求信托公司规范经营,严控事务管理类信托业务的规模。在各地银监局的指导之下,信托公司进一步主动收缩通道业务,优化业务结构探索新的业务发展方向。

二、信托资产规模集持续上升,优胜劣汰趋势越来越显著

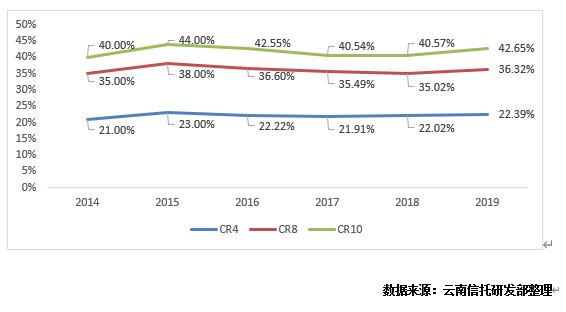

从信托资产集中度来看,2019年CR4、CR8、CR10分别为22.39%、36.32%、42.65%,与2018年相比CR10、CR8、CR4均在提升,基本已经连续两年处于上升态势。从数据上看,信托业百分之四十以上的信托资产规模都集中于前十家公司,行业头部公司依然占据着较大的市场份额,并且这两年以来行业集中度在不断提高。

图表2 行业规模资产集中度分析图

2015年以来行业集中度在缓慢下降,2018年集中度保持稳定,2019年集中度上升明显,信托公司“强者恒强”的态势愈演愈烈,在行业规模整体压缩的背景之下,行业排名靠前的公司依然占据着绝对优势。随着行业内部结构化调整,行业的优胜劣汰趋势显著,排名靠后的信托公司未来经营压力将会越来越大。

图表3: 2018年和2019年信托资产规模前十的公司

2019年信托资产规模前十名信托公司情况如上表所示。其中,五矿信托增长较快,从2018年的第十一名提升到2019年的第四名,规模增速为47.64%,其次是光大信托,从前一年的第十二位上升到第七位。中信信托、建信信托、交银信托、上海信托等银行系背景的信托公司信托资产均呈现出不同程度的下滑。

三、规模减少公司数量大幅减少,金融机构去杠杆的影响延续

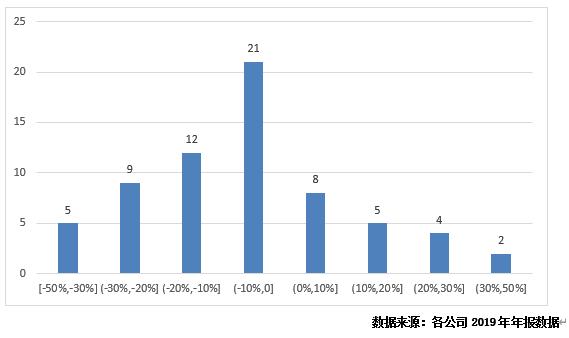

2019年,金融机构去杠杆的影响延续,但是对于行业增长造成的冲击有所缓解。相比2018年,47家公司的信托资产规模出现下滑,资产下滑信托公司数量比前一年减少4家,增速在0到-10%之间的公司有21家,增速在-10%至-20%之间的公司有12家,增速在-20%至-50%之间的公司有14家,增速超过-50%公司不存在。2019年,19家信托公司规模实现增长,增速在0%至20%的公司有13家,增速在20%至50%的有6家,增速超过50%的信托公司不存在。

2019年,信托资产规模下滑的信托公司数量在减少。资管新规颁布两年后,行业积极寻找新的业务出发点以实现盈利增长点,从增长的分布区间来看,增长比较显著的依然是大中型信托公司,这些公司通过股东资源、历史积累,能够及时调整发展方向,积极拥抱行业发展新趋势。下降趋势比较突出的主要还是一些小信托公司,这部分信托公司资源禀赋和大中型信托公司相比差距明显,短期要想调整传统的发展路径并及时转向,困难重重,行业的洗牌正加剧转型的难度。

图表4: 信托资产规模增速分布图

下表为增速最快的十家公司,其中五矿信托在工商信托与金融机构两个领域的投资比较多。天津信托则是在工商信托领域占比达到82.24%,工商信托占据绝对性的优势地位。光大信托在基础信托与工商信托占比大,百瑞信托在工商信托、地产信托、基础信托占比大。总的来看,虽然各个公司的重点布局领域分布有所差异,但共同点在于工商信托在信托资产中所占的比例都较大。

图表5: 信托资产规模增速前十的公司

下表列出了规模下降最快的十家信托公司,国民信托属于行业内增速下降最快的信托公司,所有投向的信托资产规模均在下降。另外,大连华信信托、西藏信托、华融信托、四川信托等多家信托公司,则因为受风险事件影响,各类业务投向规模均呈现大范围收缩,分别下降39.41%、38.69%、28.25%、27.84%。

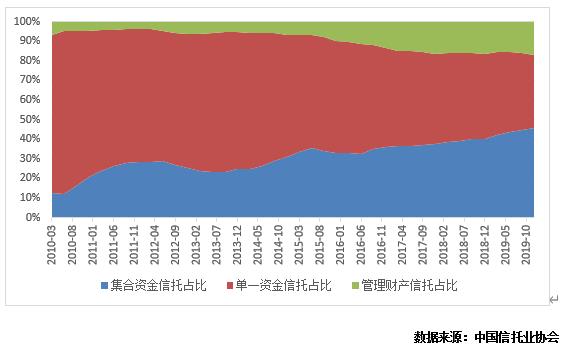

四、单一类资金信托占比持续下降,集合类占比过半的公司增加

2019年,信托公司响应监管的号召,纷纷压缩信托业务的规模,特别是大幅度压缩事务管理类业务的规模,积极探索标准化业务领域业务,主动发展主动管理型的业务。截至2019年4季度末,集合资金信托规模为9.92万亿元,占比为45.93%;单一信托规模为8.01万亿元,占比为37.10%;管理财产信托为3.66万亿元,占比为16.98%。从各资金来源规模增速上来看,集合资金信托规模上升明显,同比上升8.94%,单一资金与财产权信托规模双双下降,分别下降-18.52%、-2.35%。从占比情况看,集合资金信托的规模也在大幅度上升,从2019年的40.12%上升到45.93%,上升5.8个百分点,而单一资金占比则下降6.23个百分点。

图表7:信托资产来源占比分析

观察各公司数据,行业内部集合类占比过半的信托公司在增加,单一类占比过半的信托公司在减少。2019年集合类占比超过50%的公司有28家,比2018年增加6家,单一类占比超过50%的有18家,比2018年减少7家。行业内集合类占比较高的公司有杭州工商信托、民生信托、中融信托、五矿信托、重庆信托等。单一类占比较高的公司有长城新盛信托、国民信托、新华信托等。

图表8: 集合类占比和单一类占比前十的公司

五、事务管理信托占比下降,现阶段仍构成业务重要支撑力量

2019年信托业转型压力不减,信托公司提升主动管理能力,不断优化业务结构,体现在信托功能上。2019年事务管理类业务规模10.65万亿元,同比减少19.60%,占比49.30%,比2018年下降9.06个百分点,融资类和投资类的规模分别为5.83万亿元、5.12万亿元,同比增长速度分别为34.17%、0.31%,占比分别为26.99%、23.71%,与2018年相比分别上升7.85、1.21个百分点。

事务管理类信托规模结构的调整与监管的引导与严监管密不可分。2019年,监管文件频频发文要求严控通道信托业务规模,各地银监局亦纷纷要求下辖信托公司严控通道类业务规模。5月银保监会下发《关于开展“巩固治乱象成果 促进合规建设”工作的通知》(下称“23号文”),8月,银保监会向各银保监局下发《关于进一步做好下半年信托监管工作的通知》(下称64号文), 一方面是禁止开展违反资管新规要求,为各类委托方监管套利、隐匿风险提供便利的通道业务。对通道业务进行压缩,实行限额管理。64号文指出,对于存量的通道业务要加大压缩力度,原则上到期必须清算,不得展期或续作。64号文还鼓励信托公司提前结束通道项目。64号文出台,将收紧通道业务规模再次提上日程,且收紧力度以及监管措施相比2017年底更加严格。此前,监管要求压缩通道一般的表述为不超过某个时点的规模,但按照64号文要求,监管部门针对各家信托公司情况分别设置了压降通道业务的额度和压降通道的实施计划;对于不按监管要求压降额度的信托公司,64号文也提出要采取监管处罚措施。

虽然2019年事务管理类业务规模和占比都有所下降,但是事务管理类业务依然占据着行业近一半的规模,内部所涵盖的产品形式也比较丰富,囊括除贷款、证券投资等主要品种的其他信托业务,例如资产证券化信托业务、动产信托、不动产信托、股权代持信托、家族信托、遗嘱信托等产品,其内涵与外延是较为丰富的,依然是现阶段信托公司重要的业务主要贡献力量。从2011年以来事务管理类业务的占比开始不断扩大,在顶峰时期2017年占比甚至达到60%,2018年事务管理类业务规模开始收缩,2019年规模继续下降,与财产权类业务的减少,比如银登中信非非标不纳入标准化资产、私募资产证券化业务与银信合作业务减少等等多重因素有关。

图表9:信托功能占比分析(%)

六、去杠杆致同业合作规模减少,地产、信政仍成重要收入来源

2019年中央工作会议要求,宏观政策要强化逆周期调节,继续实施积极的财政政策和稳健的货币政策,适时预调微调,稳定总需求。在资本市场方面,要求通过深化改革,打造一个规范、透明、开放、有活力、有韧性的资本市场。在地产领域,要求构建房地产市场稳健发展长效机制,坚持房子是用来住的、不是用来炒的定位,因城施策、分类指导。这些政策,在信托行业的变化中也得到一定的体现,投向金融机构、资本市场的资金明显减少,实体领域的投资不断增加。

1. 实业企业配置比例增加,金融机构配置比例减少

从五大投向的余额占比来看,工商企业信托、基础产业信托、房地产信托占比持续增加。2019年工商企业余额占比为30.60%,较2018年的29.90%增加了0.7个百分点;2019年基础产业信托占比为15.72%,较2018年占比增长1.13个百分点;2019年房地产信托占比为15.07%,较2018年增长0.89个百分点。在整体信托规模收缩基础上,资金流向基础设施建设、工商企业等实体领域的占比稳中有升,流向金融机构、证券投资占比下降,信托行业脱虚向实的转变明显。

图表10:信托资产投向占比分析

从新增信托的规模来看,工商企业新增资金信托为15419.16亿元,同比减少5.34%,占比为34.48%,较2018年的37.45%降低;2019年房地产业新增规模为10931.45亿元,同比增加25.5%,占比为24.45%,较2018年20.02%提高明显;2019年基础产业信托新增规模为6217.81亿元,同比增加40.04%,占比为13.91%,较2019年新增占比9.92%上升;金融机构新增资金信托为4319.42亿元,同比下降24.57%,占比为9.66%,较2018年的13.17%降低;证券投资新增资金信托为4319.42亿元,同比减少24.57%,占比为3.33%,较2018年占比5.21% 大幅下降。通过前述观察可知,2019年新增幅度最大的是基础信托,其次是房地产信托,新增下降幅度最大领域依次为证券投资信托、金融机构信托、工商信托。

图表11:信托资产新增规模投向分析(亿元)

图表12:信托资产新增占比投向分析

2. 通道类业务短期将占据重要位置,信政与地产仍为重要收入来源

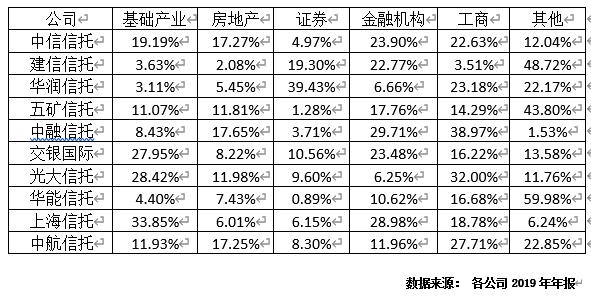

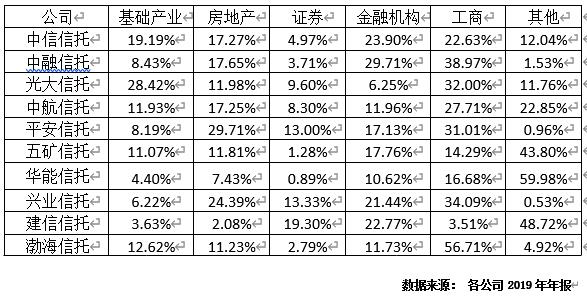

观察信托资产规模和信托收入排名前十的公司资金在五大领域投向与其总信托资产规模的占比情况,其中信托资产规模前十的公司在工商企业和金融机构两大领域内的资金投向占普遍比较高,信托收入排名前十的公司亦呈现出同样的发展特点。可以看出无论是资产规模前十还是信托收入前十的公司,大部分公司工商企业和金融机构这两个领域的资金投向都占信托资产规模的较大比例,可以发现其实现阶段信托公司的通道类的业务依然占据着重要的业务地位。

另外,可以发现,对资产规模前十的公司来说,虽然大部分信托公司房地产投向占比较低,但也存在因为这些公司本身资产规模比较大,但实际上地产信托的绝对量并不少的情况,例如中信信托地产规模排名行业第一,中融信托、五矿信托、光大信托等公司的地产规模排名均在行业前十位。而对于信托收入前十的信托公司来说,房地产投向的占比往往也较高。除此之外,中信信托、五矿信托、交银国际、光大信托、上海信托等规模与收入行业排名靠前的信托公司,基础产业信托占比将近20%。因此,实质上地产与政信业务,还是信托的重要收入来源。

图表13: 信托资产规模前十公司的结构

图表14: 信托收入前十公司的结构

七、资金运用方式有所调整,稳健成熟业务领域投资比较上升

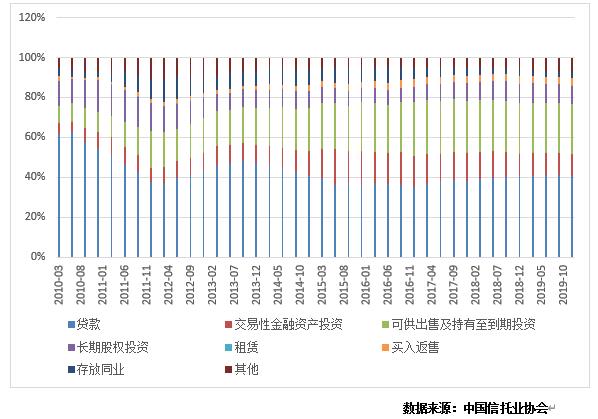

从资金运用方式来看,信托资金用于贷款的占比长期维持最高不变,占比为40.73%,比2018年增加0.25个百分点,占比第二的为可供出售及持有到期投资,占比24.98%。之后占比从高到低依次为交易性金融资产投资(11.16%)、长期股权投资(9.10%)、买入返售(3.88%)、存放同业(2.56%),其他类型的共占6.17%,略有下滑的是交易性金融资产投资、长期股权投资、存放同业这三类。

从新增规模来看,受行业整体规模下降的影响,行业内部存在一定的结构性调整,交易性金融资产投资、长期股权投资、租赁、拆出的新增规模分别同比减少31.73%、26.03%、100%、13.21%,而贷款、可供出售及持有至到期投资、买入返售、存放同业、其他,分别增长4.75%、2.12%、40.13%、18.28%、12.72%。

整体而言,信托资金用于贷款的占比最高且占比提升速度放缓,可见贷款类信托地位虽然依然稳固,但是随着地产信托的受限,以及消费金融业务被银行、消金公司金融机构的分解,以及通道类规模的受限,贷款类业务规模的发展迎来一定的瓶颈期。另外,在经济下行期,信托资产放缓在长期股权方面的投资,增加买入返售、存放同业类资产运用,说明行业内更偏向于进行稳健型的业务投资。

图表15:信托资金运用方式占比分析(%)

八、主动管理占比持续增加,业务结构优化加速

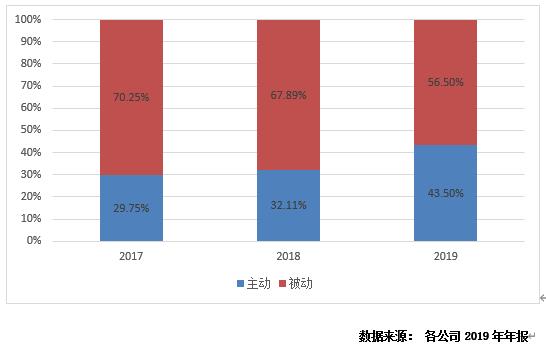

2019年66家信托公司主动管理规模为9.26万亿元,较2018年增加2.09万亿元,同比增加29.29%,占信托资产规模比例为43.50%;被动管理规模为12.03万亿,较2018年减少了3.11万亿元,同比减少20.57%,占信托资产规模的比例为56.50%。可见2019年信托行业整体规模减少主要是被动管理类业务规模大幅减少,虽然行业整体规模略有下滑,2018年、2019年主动管理规模占比均在大幅提升,说明资管新规以来信托业务结构不断优化,信托主动管理转型加速。

图表16: 2017-2019年主动管理规模\被动管理规模占比

从各公司情况来看,2019年整个行业收缩信托业务规模是大趋势,但是各公司主被动业务发展结构情况有所不同。2019年有50家公司主动管理规模出现增长,数量比2018年增加22家。其中有41家公司增速超过10%,有26家公司增速超过30%,有7家公司增速超过100%。主动管理增速较高的公司有国民信托、天津信托和中铁信托,分别为198.46%、186.57%、160.91%。2019年主动管理占比超过50%的公司有22家,主动管理占比在30%-50%之间的有26家,主动管理占比在10%-30%之间的有14家,主动管理占比在0%-10%之间的有4家,主动管理占比较高的公司有杭州工商信托、百瑞信托、民生信托、东莞信托、安信信托,占比分别为92.36%、86.06%、85.96%、83.83%、81.45%。

图表17: 2019年主动规模增速和主动管理占比前十的公司

2019年信托资产规模前十的公司的主动管理占比较高的是中融信托、五矿信托、中航信托,占比分别为76.15%、73.45%、70.42%。主动管理占比较低的是建信信托、交银信托和上海信托,占比分别为23.32%、26.14%和28.60%。

图表18:2019年信托资产规模前十公司的主被动管理占比情况

2019年信托收入前十的公司的主动管理占比较高的是中融信托、五矿信托和中航信托,占比分别为76.15%、73.45%、70.42%。主动管理占比较低的是建信信托、兴业信托和华能信托,占比分别为23.32%、23.36%、34.19%。

图表19:2019年信托收入前十公司的主被动管理占比情况

九、规模收缩而人员增加,行业前中后台人均承载规模双双下降

用信托规模除以公司信托业务人员的人数,得出前台人员的人均展业规模。同时,再用信托规模除以中后台人员,得出中后台人员的人均管理规模。以这两个数值可分别代表前台业务人员的业务展业效率以及中后台人员运营效率。观察数据可以发现,前台及中后台人均规模较2018年均有所下降,主要原因在于2019年行业的规模在减少,但是行业人员数量上升较为显著,导致人均产能下降。

图表20: 2018-2019年行业总体前后台效率

图表21: 2018-2019年行业信托收入前十的前后台效率

另一方面,观察信托收入前十的信托公司,并对比前台和中后台在2018年和2019年的效率变化,以及和行业平均进行对比,可找出这些公司在行业中的高收入与人员效率的关系。我们发现,2019年在前台效率方面,收入前十的公司并不一定都高于行业平均值,例如中融信托、平安信托、光大信托、兴业信托等。在2019年中后台效率方面,行业前十信托公司都要高于行业平均。从2019年的情况看,前台的人均效率各家公司差异较大,与经营策略以及业务结构有很大的关系,而后台人均效率方面前十家公司基本都做到了优于行业的平均水平。(CIS)