作为一季度股市巨震中的“网红”抗跌产品,中短债基金近期在债市大幅调整中也迎来年内最大回撤。多位投研人士认为,短债的短期回调不改债牛的大趋势,重仓持有短久期债券的短债基金波动较小,长期来看有望斩获正收益。

短债指数

现年内最大回撤

Wind数据显示,截至5月9日,中债-中短期债券净价(总值)指数报收120.78点,比4月29日创下的本轮高点回落0.55%,超过3月中旬债市波动期间0.23%的回撤幅度,成为今年以来回撤最大的一波调整。

与此同时,短短6个交易日中,65只中短债基金(A、C份额合并计算)就有41只收益率告负,占比63.08%。其中,蜂巢添幂中短债区间跌幅0.37%,汇添富丰润中短债、广发景明中短债等4只短债主题基金同期跌幅超过0.2%,多只基金净值也创造了年内最大一波下跌。

事实上,短债市场回调只是债市调整的一部分,从4月29日以来,中债总财富指数已经遭遇5连阴,累计下挫0.55%,创年内最大回撤。

博时基金首席宏观策略分析师魏凤春分析,国内债市近期小幅调整,主要是受欧美经济逐步重启、国内经济活动因疫情防控等级下调影响,以及地方债供应压力上升等压制,上周利率债跌幅大于信用债。

鹏扬基金旗下一位短债基金经理表示,受到专项地方债集中发行等财政政策预期发力,以及未有新的货币宽松政策影响,债市总体止盈情绪浓厚,引发债市上周连续调整。

华宝中短债基金的基金经理高文庆也认为,因为海外疫情缓解,国内“五一”假期消费以及4月出口数据反弹,市场对于海外复工和国内经济复苏的乐观预期升温,叠加“两会”临近,市场对于更大规模的经济刺激政策有所期许。同时,5月利率债供给压力较大,地方政府专项债发行目标为1万亿,也会挤压包括银行等配置盘对国债和政金债的投资需求。节后资金价格有所走高,市场对于货币政策宽松力度是否能进一步加强有所怀疑。

此外,从市场交易角度而言,高文庆认为,今年春节后债券各期限收益率持续单边下行,积累了大量的获利盘,当市场出现大幅波动时,更容易催生止盈盘的交易情绪,导致单日的跌幅扩大。

多位业内人士认为,中短债基金因具备投资久期较短、波动较小、风险较低等特点和优势,即便在债市普跌局面下无法规避短期回撤,但长期来看有望获得正收益。

上述鹏扬基金旗下短债基金经理认为,在当前全球疫情形势仍不能松懈与恢复经济发展并举阶段,银行间流动性大概率均衡偏松,债市高等级短端确定性依然较高。他将继续坚持稳健至上,基于对流动性和债市的提前预判,保持较低组合久期,逐步降低杠杆水平。同时,继续严控组合信用风险,坚持只投AAA及以上等级信用债,并对持仓个券加强跟踪。

高文庆表示,近日,国内债市明显回调,但国内债券牛市仍在继续,短期震荡行情时,短久期的债券资产收益率相对安全,仍会继续受益于宽松的资金面和低利率环境。后期需关注经济实际复苏的进度,若复苏不及预期,债券收益率曲线会出现从“牛陡”到“牛平”的交易机会,中长期债券收益率也会进一步下行。

一季度规模暴增50%

值得注意的是,在今年一季度股市巨震中,作为重要的避险产品之一,中短债主题基金受到资金的追捧,规模快速扩张。

Wind数据显示,截至一季度末,65只中短债主题基金总规模为1219.5亿元,比去年底增长404亿元,增幅为50%。这也意味着,在一季度股市巨震中,中短债基金逆市吸金超过400亿元。其中,嘉实中短债规模暴增7.3倍,中信保诚至泰中短债、华宝中短债等13只中短债基金规模实现翻倍增长。

从收益率角度看,去年全年,21只中短债基金平均收益率为3.85%。今年以来,65只该类基金平均收益率达到2.18%,其中,有13只基金收益率超3%。

对于中短债主题基金收益率出现回撤,多位市场人士认为并不会影响产品的市场吸引力,中短债基金相对货基仍有收益优势,有望成为投资者流动性管理的替代工具。

北京一家中型公募市场部负责人认为,中短债主题基金的收益率下滑,可能阶段性影响投资者的持有体验和情绪。但拉长期限看,中短债基金是货币基金增强版,可以每年获得比货基高50~150个基点的超额收益。投资者如果对产品风险收益特征比较了解,短期市场的波动也不会对资金的申赎产生较大影响。

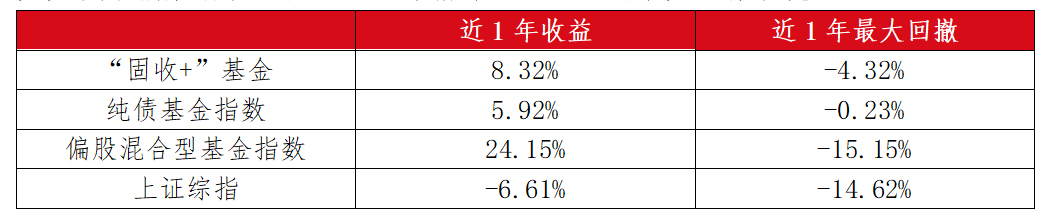

北京一家中型公募短债基金经理也认为,市场上多数转债基金还是以绝对收益为目标,将中短债基金做成“加强型”货币基金。考虑到货币基金未来收益率可能继续走低,中短债基金比货基具备相对收益优势。