目前,新型冠状病毒肺炎疫情开始全球扩散,韩国、意大利等国的情况尤其令人关注,全球股市持续重挫。在疫情下,中国和全球市场究竟会受到怎样的影响?

近期,国际知名指数公司MSCI发布了《新冠病毒肺炎疫情如何影响全球市场》(The coronavirus epidemic: Implications for markets)的研究,并授权第一财经独家发布。以下是该研究报告的重点内容:

由于目前中国在全球经济中的比重远高于2003年,新冠肺炎疫情对经济和市场的影响可能比17年前的非典病毒(SARS)大。

从1月20日至2月5日,航空、海运、消费服务、媒体和零售下跌严重,而医疗健康行业则成为此时市场追逐的热点板块。这种行业的分化在全球各个地区基本一致。

根据MSCI的压力测试(1月20日至2月5日),股债比例为60:40的模拟投资组合可能亏损约2%。其中,全球股票的亏损可能略低于5%,国债的涨幅可能为2%。

审视对中国的经济暴露度

与其他危机一样,新冠病毒疫情也对全球经济和金融市场构成影响,不少观察家把新冠病毒与2003年的SARS进行比较。尽管这种比较有一定参考价值,但两者发生的时代背景大为不同。中国目前在全球经济和市场所占的比重远大于17年前。据世界银行统计,中国在全球贸易的占比已由2003年的5%增至2018年的11%。同时,中国在MSCI新兴市场指数中的占比则由2003年的7.86%大幅增至34.3%。

我们可以检视不同行业中与中国相关的营收比例。自2006年以来,发达证券市场的上市公司与中国相关的营收增加了两倍多(见下图左)。然而,这个指数总体的数字掩盖了不同行业板块的差别。全球技术供应链或消费品销售相关行业的中国营收高于平均水平(见下图右)。

按行业因子细分市场表现

截至目前,中国和亚洲(日本除外)股市对新冠病毒疫情的反应如何?

MSCI的分析以行业因子为主,因为行业受疫情影响更大,而风格因子 (价值、规模等)受到的影响相对较小。下图显示了2020年1月20日到2月5日MSCI中国A股整体市场模型(MSCI China A Total Market Model)和亚太股票模型(Asia Pacific Equity Model)的行业因子累积回报率。行业因子回报率按整个市场的净值计算 。

从上图可见,航空、海运(航空和海运在亚洲为同一个行业,日本除外)、消费服务、媒体和零售(媒体和零售在亚洲为同一个行业,日本除外)在两个市场中均处于受负面影响最大的行业之列,而医疗健康行业在中国和亚洲(日本除外)成为最大赢家。从1月20日至2月5日,亚洲(日本除外)的回报率波动幅度为3个标准偏差,而中国的波动幅度接近8个标准偏差(中国股市在1月24日到31日期间停市)。

以上观察结果不足为奇。若消费者减少与外界接触,他们在旅游、酒店、娱乐和购物上的开支自然减少,导致相关行业的收益下滑。另一方面,若医疗护理及预防措施的公共开支有所增加,医疗健康行业很可能会因此而受益。

MSCI在其他地区观察到类似的情况,但整体表现没有这么明显。

下图为中国市场的表现,MSCI观察到一些行业对新冠肺炎疫情的市场反应速度远高于整体市场的反应。具体而言,1月20日,即新冠肺炎疫情对行业因子产生影响的首日,整体中国市场实际上增长约1%,其中消费服务板块下跌超过3%,医疗健康板块上涨超过1%。隔天行业因子的反应速度再度超过市场,而疫情对整体市场的影响则直至1月23日才真正反映出来,跌幅约3%,而当天已经是MSCI观察到行业因子异动的第四天。

将新冠肺炎疫情期间的行业因子回报与其在SARS爆发期间的表现进行比较,可以得出进一步结论 。SARS爆发期间,亚洲(日本除外)市场中的航空、航运及消费服务板块表现不佳,而医疗健康板块的表现则优于大市,与目前爆发的新冠肺炎疫情相似。SARS于2003年6月受到控制,爆发期历时约四个月,与行业因子表现“回复正常”所需时间大致相同,而目前情况的发展速度似乎更快。

自SARS疫情从高峰回落,中国的季度国内生产总值增长、零售销售增长及出境旅游随着各行业恢复营运而迅速反弹。值得留意的拐点信号是,当新增确诊病例数量持续下降并低于新增治愈病例数量的时候。

对全球投资组合的启示

与大部分市场波动一样,这次也会有嬴家亦有输家。如上所述,非必需消费品受到的负面冲击最大,而医疗健康行业则从中受益。在MSCI的压力测试研究中,预期市场会开启“向安全资产转移”的“追寻质量”(flight-to-quality)模式,美国国债等资产将从中受益。

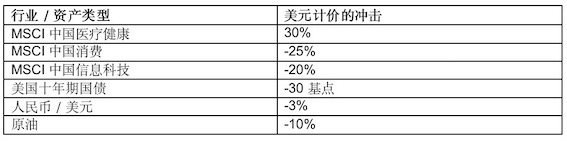

MSCI亦预期人民币相对美元会走弱,原油价格亦可能因为中国需求下降而持续下跌。假设市场总体的变化如下表所示,我们对全球股票和美国债券占比为60/40的模拟投资组合进行了压力测试。 我们通过对历史数据(比如2003年SARS爆发期间)的分析,对市场总体变化作出以下假设。 然而,没有任何历史时期的情况与我们的假设完全对应,当前市场对于新冠肺炎疫情爆发或许会有不同于以往的表现。

MSCI在1月20日至2月5日的压力测试显示,基于以上假设场景,一个分散化的60/40股债投资组合可能会损失约2%,全球股市的跌幅略小于5%。此外,国债的涨幅为2%,这弥补了组合的部分损失。就特定行业板块来说,相关影响程度不一,如全球半导体及半导体设备行业或亏损13%,而全球制药、生物技术和生命科学行业则上涨略低于4%(目前鉴于市场跌幅扩大,因此组合的假设跌幅也将出现变化)。MSCI运用了压力测试推演框架,将主要假设施加于所有其他影响回报的风险因子。以下展示的结果基于该方法论并运用MSCI的BarraOne®计算得到。

新冠肺炎疫情并非是首次流行病毒爆发而危及全球金融市场。但自2003年SARS爆发以来,世界各地之间的联系日趋紧密,全球企业对中国的营收占比越来越高。因此,投资者需研究这类营收来源占比风险及对全球不同行业和资产类别可能造成的潜在影响。

(研究报告的作者为:MSCI中国区研究主管魏震、MSCI股票研究副总裁王军及MSCI组合管理研究执行董事Thomas Verbraken等)