本报记者 苏向杲

因大面积破净,银行股近期受到市场关注。

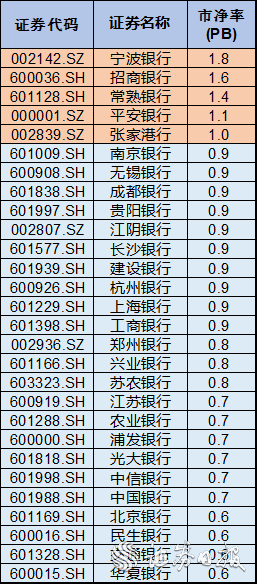

据《证券日报》记者统计,截至12月6日收盘,A股上市的28只银行股仍有23只市净率低于1,占比78%。

总体来看,这28只银行股中,除宁波银行、招商银行、常熟银行、平安银行、张家港行市净率高于1外,其他银行股均低于1。详见下表:

数据来源:东方财富chioce 制表:苏向杲

20家银行涨幅跑赢大盘

中银国际证券表示,展望12月,我们认为在国内经济持续下行的背景下,银行板块估值缺乏向上弹性,后续需关注稳增长政策发力情况。但目前板块估值较低,叠加相对稳健的基本面,股价向下空间不大。另外,随着A股国际化脚步的加快,海外增量资金的持续流入也将利好银行,重视板块长期确定性配置价值。

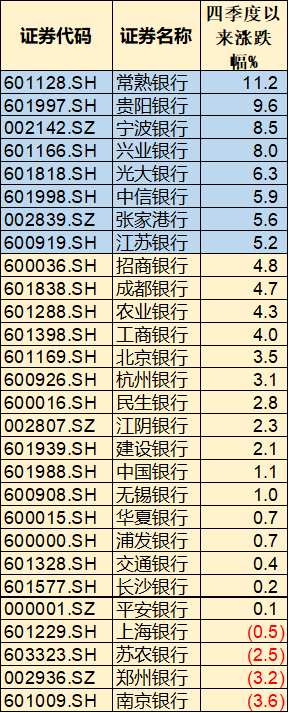

值得关注的是,今年四季度以来截至12月6日,银行股涨幅普遍跑赢大盘(四季度以来大盘涨幅为0.5%),28只银行股中,有20只涨幅跑赢大盘。

整体来看,由于股价表现不及预期,今年以来,长沙银行、贵阳银行、上海银行、无锡银行、江阴银行等多家银行公布稳定股价方案,银行股东和高管纷纷出手增持。

比如,11月21日,贵阳银行公告称,稳定股价措施实施完成,获得贵阳市国资等3家股东共计增持近900万股,占公司总股本0.28%;另外,公司非独立董事、高级管理人员通过上海证券交易所交易系统增持公司股份合计139400股,增持金额合计118万元。

国信证券认为,在银行间市场利率向存款传导仍然不畅的背景下,为进一步引导贷款利率下行,政策料将重心转向高息存款品种的治理,包括对“伪结存”、“智能存款”、类货基等。这些政策不会影响全行业的整体存款规模,但会影响客户基础弱的银行争抢存款的手段,增加它们争抢存款的难度。最后的结果,是会使存款利率上行压力减轻,甚至不排除存款利率出现稳中略降,但客户基础弱的银行存款压力更大,行业内部分化加大,客户基础强的银行“强者恒强”。坚持推荐优质银行,包括客户基础优异的大型银行,以及形成差异化经营特色,在部分领域具备较大优势的特色中小银行。

险资重仓这12只银行股

险资作为A股第二大机构投资者对银行股的持仓也值得关注。实际上,银行股一直是险资重仓持有的主要标的,今年三季度末也不例外。

据《证券日报》记者根据东方财富Chioce数据梳理显示,今年三季度末,险资出现在12只银行股的前十大流通股股东名单中,包括平安银行、浦发银行、华夏银行、民生银行、招商银行、杭州银行、兴业银行、上海银行、农业银行、工商银行、光大银行、中国银行。

从调仓变化来看,险资三季度增持了工商银行、农业银行、平安银行和上海银行;减持了中国银行。

总体来看,险资三季度末重仓持有(进入前十大流通股股东)银行股的市值合计达5069亿元,持股市值较二季度末的4770亿元出现6%的增长,占险资重仓持有所有个股总市值(1.32万亿元)的38.6%。

从排名来看,三季度末险资持有平安银行、招商银行、浦发银行的市值位列前三,分别为1753.1亿元、875.0亿元、688.3亿元。

险资为何钟爱银行股?一家大型险企股权投资总裁在接受“金融1号院”采访时表示:“险资偏爱银行股是由险资的属性决定的,在各类金融机构中,险资对收益性的要求虽然不是最高,但对资产有持续、稳定的收益率要求,这也是保费端决定的,在各板块中,银行股较为符合这一要求,从长远来看,银行板块依然是险资重仓持有的标的。”

3只银行股被机构扎堆调研

值得关注的是,今年11月份以来截至12月5日,金融机构扎堆调研了宁波银行、常熟银行、张家港银行,3家均被超过100家机构调研。

(编辑 白宝玉)