“近来,比较大的一个感受是,银行围绕科创企业的服务的确在发生转变,更加多样化了,并不只局限于信贷,而是根据企业不同的成长阶段提供不同的服务,更加灵活。” 深圳云天励飞技术有限公司(下称“云天励飞”)投融资总监陈腾宇对第一财经记者说。

记者在近段时间的走访中发现,和云天励飞有着相似感受的科创企业还有很多。一些科创企业相关负责人告诉记者,在公司上市前期,不仅要担心资金流,而且还需要一套完善的金融服务方案,能够及时满足公司各种需求,提高资金管理能力。这就需要银行的较早介入。一个明显变化是,现在是银行主动去找企业提供服务。

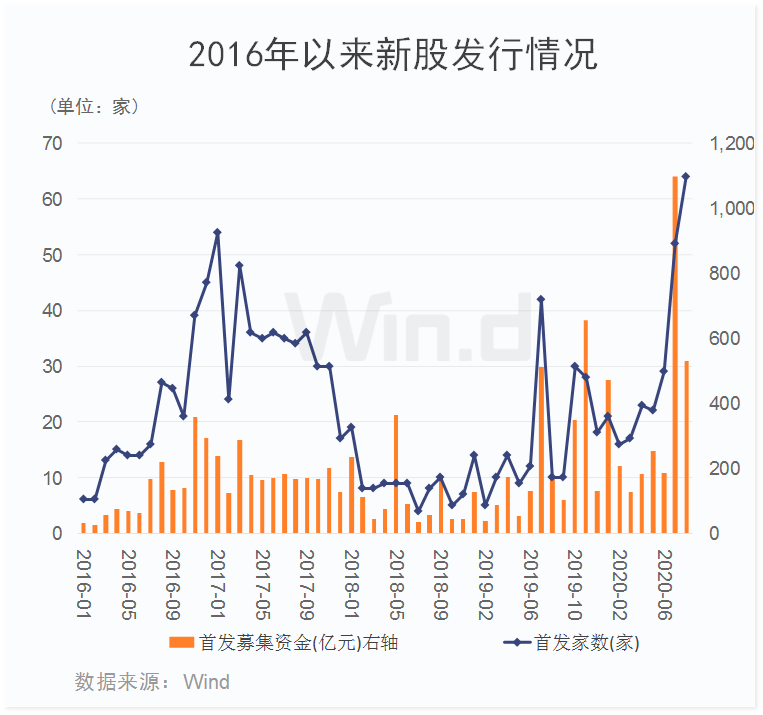

据Wind数据显示,自去年7月22日科创板开板以来,目前上市公司已达159家,科创企业已成为不少银行服务的重点。针对科创企业轻资产、缺少抵押、高成长等特点,银行在服务的过程中转变了审贷思维。记者了解到,目前部分银行重新发力“投贷联动”,玩出新打法。

“投贷联动”实行名单制

云天励飞是一家拥有AI算法芯片化能力的数字城市整体解决方案提供商,公司成立于2014年8月,目前拥有中国技术专利超800件(包括在申请中)。在应用场景上,云天励飞聚焦于公共安全、城市治理、新商业三大产业方向。

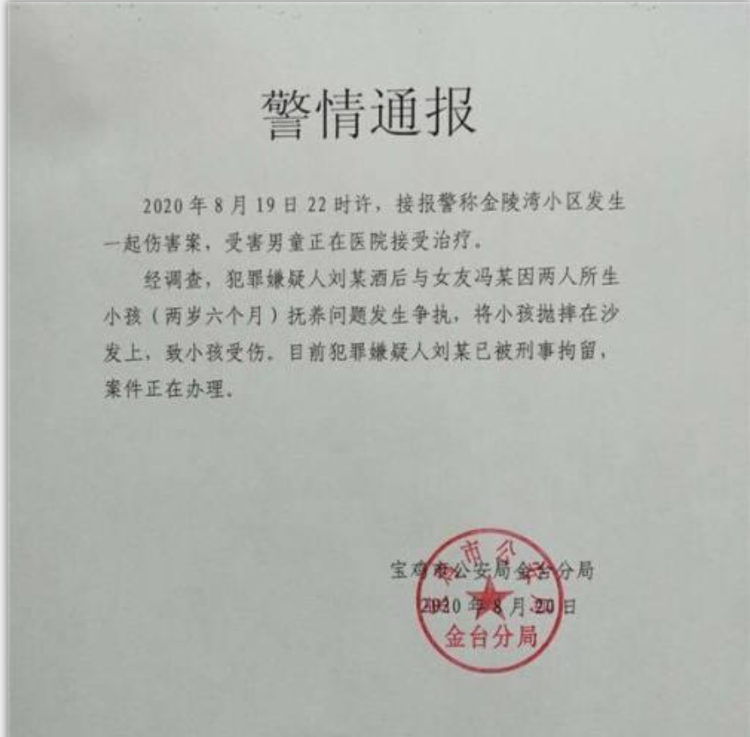

公司的产品广泛运用于现实的案例解决场景中。2017春节前夕,公司的一款产品曾帮助民警在15个小时内解救被拐卖的儿童。当时,深圳一名三岁的小男孩被拐卖,接到报警后的一个小时内,民警运用云天励飞的“深目”动态人像识别系统对犯罪嫌疑人的身份和轨迹进行快速识别,并赶在除夕凌晨将小男孩从武昌火车站解救。

除了参与走失儿童的寻找,云天励飞还支持建设了深圳交警部署的“行人闯红灯”系统、港珠澳大桥智能通关人脸识别系统等。据悉,该公司的产品已应用到了深圳、北京、上海、杭州及东南亚等100多个城市和地区。

陈腾宇说,像“深目”这样的系统,前期投入的研发成本巨大,目前公司研发投入占营收比重已超过70%。随着公司的发展,对资金的需求也在增多。作为一家人工智能公司,公司目前尚处于研发投入期和快速扩张期,主要是研发费用支出较大,再加上下游客户多为政府机构,账期较长,存在一定的资金缺口。

杭州银行接触云天励飞时,公司正在进行B轮融资。通常来说,银行较难为处于成长初期的企业提供贷款。记者了解到,杭州银行是通过银投联贷的方式为云天励飞提供了授信额度3000万元,把握住了服务窗口期。如今,云天励飞已于今年初完成了Pre-IPO轮融资,目前正在进行上市相关准备工作。

“这种银投联贷,通俗说就是投贷联动,即以信贷投放+股权投资的方式参与企业融资服务。”杭州银行深圳分行行长助理黄瑾清告诉第一财经。

在科创企业发展前期,往往需要长期资金支持,但经常面临着经营暂时浮亏、轻资产、无担保的难题,“投贷联动”可以说是解决上述难点的一种创新方式。事实上,银行开展投贷联动由来已久。早在2016年,多个部门曾联合发布《关于支持银行业金融机构加大创新力度开展科创企业投贷联动试点的指导意见》,明确了5个地区和10家银行作为试点开展投贷联动业务。

从实践模式上看,投贷联动的方式主要有两种:一种是银行与其具有投资功能的子公司联动开展业务;另一种是银行与非本机构直接设立的、具有投资功能实体联动开展业务,如与集团控股的子公司联动,与外部风投机构合作,通过对创投机构授信间接投资科创企业、成立产业基金等。

但此前试点银行在开展投贷联动业务时,面临着投资子公司尚未获得批复、风险容忍度缺乏、配套政策不健全、投贷联动业务人才紧缺等各种问题,因而业务推动起来较慢,服务案例较为少见。

如今,一些非试点银行正“开辟”另外一条道路。黄瑾清告诉记者,杭州银行主要是和风投机构合作,通过实行名单制,针对合作白名单内股权投资机构已投资或拟投资的企业,按照投资金额的一定比例,配套信用贷款。至于风投机构名单的选择,银行更加倾向与头部创投机构合作。

与此同时,银行也在为科创企业和专业风投机构搭建融资对接平台。记者了解到,招商银行上海分行近来就加大了与股权投资基金的合作,帮助高新技术型企业和PE/VC等机构实现有效对接。招行上海分行相关负责人对记者称,近期该行成功帮助一家财务状况持续亏损的科创公司对接到投资机构,并引入款项超2000万元,同时银行还为这家公司提供了800万元的纯信用授信,解了企业的燃眉之急。

银行审贷思维转变

方法找到的背后,实际是银行审贷思维的转变。黄瑾清告诉记者,对于轻资产科技型企业来说,银行服务思维要介于传统思维和创投思维之间。也就是说,要不仅仅拘泥于财务数据,不再只依赖“三张表”或资产质押,而是结合创业团队从业背景、专业能力、技术知识产权的自创性、企业成长空间等因素进行统一分析。

招行上海分行相关负责人也表示,鉴于科创企业不同于传统企业,招行在服务企业的实践中,也着眼于行业的考量,了解每个行业的特点和发展趋势。对成长性高,高新成果转化能力强的企业,即使处于初创阶段,前期因研发投入大而暂时无法盈利,只要能合理预测未来现金可持续流入,银行也会给予一定信贷支持。

持有相似看法的还有上海银行,该行在君实生物还未获得相关药物生产认证(GMP认证)时就提供了授信。据悉,君实生物是一家致力于创新药物的发现和开发、并在全球范围内的临床研发及商业化的创新驱动型生物制药公司。此前,公司还尚未拿到GMP认证,也没有量产上市的药品,加上临港的药厂刚准备拿地兴建厂房,而那时,临床研发、项目建设都需要钱。

如果按照传统信贷思维,一家无现金流、自身还没有造血能力的初创型创新生物制药企业,往往会较难获得银行贷款。业内人士透露,生物医药公司在取得GMP认证前银行授信方面一般是不被准入的,但已取得GMP认证的药企一般已经完成了全产业链投入,即将进入收获期,又不再需要银行授信介入了,因而银行的服务往往与药企都是“擦肩而过”。

上海银行通过请教专家、实地走访等方式对这家企业进行全面了解,发现企业虽处研发阶段,但研发进度较快,在研产品是国内生物制品一类新药,产品的潜在市场需求量较大,企业极具成长性。由此,上海银行在确保风险可控的前提下为君实生物提供授信1.5亿元。目前,君实生物的相关药品已经获批上市,并成功在港股和科创板上市。

记者了解到,在服务科创企业时,现在越来越多的银行致力打造全生命周期的解决方案,提供“一站式”服务。除了信贷,银行还会借助多方渠道的客群、人才和资源,通过银担、银投、银政、银园等多种渠道的搭建,打造多层次科技金融生态圈,为科创企业在发展的路上牵线搭桥。如联合政府机构、科技园区等,定期举办研讨会,为企业匹配包括法律、税务等方面的咨询服务。

在此前由长三角G60科创走廊和招行上海分行联合举办的“人工智能如何影响长三角一体化焕能”的讨论会上,G60科创走廊联席办金融商务组组长、松江区科创板副主任贾占峰就曾对记者表示,自疫情发生以来,科创走廊与银行等金融机构合办了很多场线上线下讨论会,搭建了企业交流的平台,为企业进行政策解读或帮助企业对接资源,有效支持了中小企业发展。

相关推荐

猜您喜欢

- 兴业银行绿色金融“点绿成金”系统升级上线

- 农业银行深化公私联动服务重点行业客户

- 兴业银行提前超额完成12亿元中小微企业纾困贷款投放

- 7月企业资产证券化产品新增备案规模合计约1311亿元

- 助力自贸区临港新片区建设 上海银行业贷款余额947亿元

- 北向资金今日净流出超60亿元,兴业银行连续两日遭大额抛售

- 交通银行成功上线国际贸易单一窗口标准版金融服务

- 七城市“监管沙盒”49个项目公示 超八成闪现32家银行身影

- 北向资金今日净流出超20亿元,抛售兴业银行超5.8亿元

- 瞄准区域发展 地方银行系理财子公司跑步进场

- 首份上市银行半年报出炉 江苏银行净利同比微增

- 首份上市银行半年报亮相 江苏银行归母净利润同比增长3.49%

- 郭树清:尽最大可能提早处置不良资产

- 银行业再现千万元级罚单 金融监管 “严”字当头强化震慑

- 罗辑思维上市最新进展:从科创板变更为创业板