自去年科创板落地,私募股权、创投基金退出渠道有所改善后,近日,证监会再度修改创投机构退出的反向挂钩政策,进一步完善了私募股权、创投基金的退出渠道。

反向挂钩政策全称“所投资企业上市解禁期与上市前投资期限长短反向挂钩政策”,即企业IPO前,创投基金越早投资,企业上市后的解禁期越短。

3月6日,证监会修订并发布《上市公司创业投资基金股东减持股份的特别规定(2020年修订)》(以下简称《特别规定(2020年修订)》),是对2018年3月证监会发布《特别规定》的修订。

从适用范围来看,《特别规定(2020年修订)》主要有两大亮点:

第一,对创投基金的适用标准降低,即有更多创投基金可以享受“减持优待”。

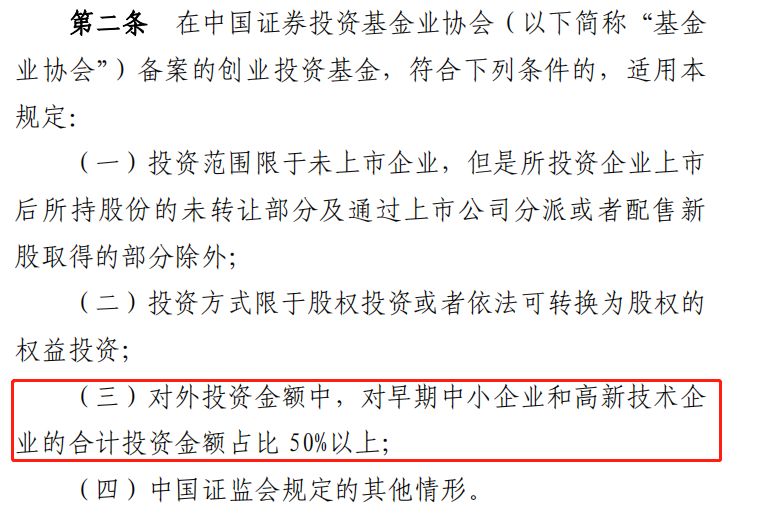

在2018年的版本中,适用反向挂钩政策的创投基金,主要需满足2个条件:项目投资时符合“早期中小企业”或者“高新技术企业”外,还要求该基金“对早期中小企业和高新技术企业的合计投资金额占比50%以上。

但是在《特别规定(2020年修订)》中,删除了第三条“对早期中小企业和高新技术企业的合计投资金额占比50%以上”的要求,仅要求申请反向挂钩的项目在投资时满足“投早”、“投中小”、“投高新”三者之一即可。

深圳某创投基金基金经理告诉小编,为了更好的募集资金,基金管理人会做资产搭配,对早期中小企业和高新技术企业的投资比例可能不会很高,所以此前很多创投基金不能享受反向挂钩政策。这次取消了基金“对早期中小企业和高新技术企业的合计投资金额占比50%以上”的要求,有更多创投基金可以适用减持新规。

第二,拓宽享受反向挂钩政策的适用主体,在中国证券投资基金业协会依法备案的私募股权投资基金参照适用。

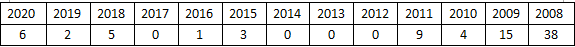

据中基协网站,截至1月底,私募股权投资基金规模8.63万亿元,创投基金规模1.19万亿元,合计9.82万亿元,接近10万亿元,在私募基金中占比约70%。

图片来源:中国证券投资基金业协会网站

从二级市场的退出方式来看,具体又有哪些变化?

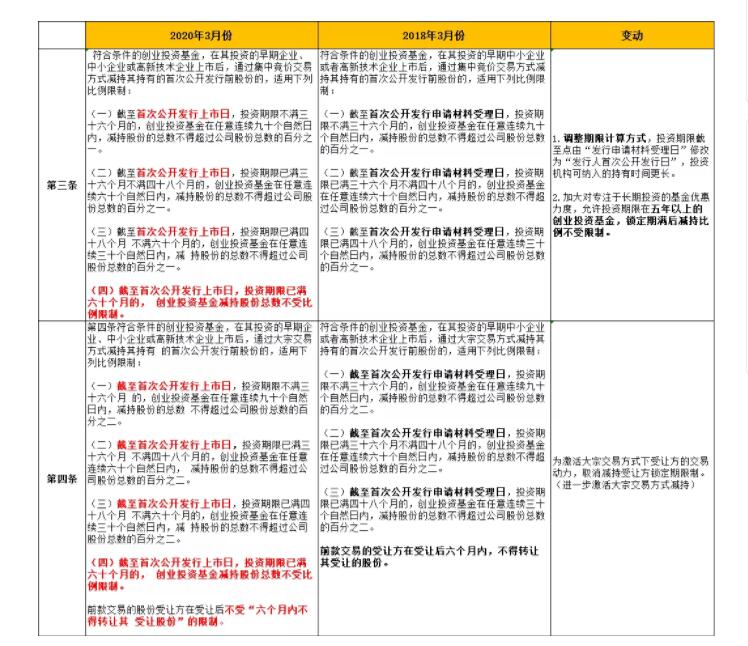

小编对比了交易所发布的2018版和2020年《上市公司创业投资基金股东减持股份实施细则》发现,主要变动集中在第三条和第四条(集中竞价减持和大宗交易减持环节),主要有3点:

1.投资期限计算方式:截止日从“发行申请材料受理日”修改为“发行人首次公开发行日”,投资机构可纳入的持有时间更长,相应享受的减持比例也会更大;

2.长期投资减持不受限制。允许投资期限在五年以上的创业投资基金,锁定期满后,通过集中竞价和大宗交易的减持比例不受限制。

3.大宗交易环节,取消减持受让方锁定期限制,激活大宗交易方式下受让方的交易动力。

私募股权、创投基金减持条件放宽之后,是否会对二级市场产生压力?

对此,证监会表示,符合反向挂钩政策的私募股权投资基金和创业投资基金持股市值占比很小,且需根据限售要求分批解禁,不会显著增加市场减持压力。

而退出渠道的畅通,也将对募资环境也将会产生正向影响。畅通“投资-退出-再投资”良性循环,促进创业资本形成,更好发挥创业投资对于支持中小企业、科创企业创业创新的作用

新时代证券首席经济学家潘向东:

从资金供给端来看,创业投资基金企业市场化退出渠道畅通,进而激发它们再投资的积极性。从资金需求端来看,有利于中小科创企业融资、促进资本形成。这对科创型中小企业发展具有重要意义,这些企业由于不确定性较高,很难从银行获得资金支持,创业投资基金是其融资的重要来源,此次修订有利于缓解中小企业的融资困难。

盛世投资管理合伙人陈立志:

此次修订版反向挂钩政策明确引导资金投长、投早、投中小、投科技,进一步完善创业投资基金退出渠道。这极大鼓励了投资机构进行长期价值投资,扶持和陪伴被投企业走得更远。专注中早期的投资机构占比或将提升,更多机构会更愿意往早期走。从长远意义上来讲,退出预期的增强对募资环境也将会产生正向影响。

据清科研究中心数据显示,2019年,得益于科创板的设立,VC/PE机构的退出渠道有所改善,全年退出案例总数2949笔,同比上涨19.0%,被投企业IPO案例数1573笔,同比上涨57.9%。

2020年,随着减持新规的落地,以及创业板注册制改革的推进,预计创投基金的退出渠道将进一步畅通。