近3个月以来,全球风险情绪呈现180度大转向——10年美债收益率在9月3日触底1.43%,市场还在对美国和全球经济衰退担忧不已。不久之后,情绪突然好转,标普500上涨近9%,黄金下跌100美元,市场现在假设到2020年9月美联储只再降息1次,经济衰退的担忧消失了。然而,真实的情况真的如此乐观吗?

海通国际首席经济学家孙明春12月4日接受了第一财经记者的专访,在他看来,衰退风险被市场大大低估,政治选举(美国大选)、弹劾、贸易摩擦和全球经济放缓等诸多不确定性将挫伤商业信心,抑制资本支出,并可能引发连锁效应。在不同情境下,他仍预计美联储需要降息1~3次。

市场低估衰退风险

2019年即将进入尾声,美国经济形势也的确看似大好。GDP增长率从第二季度的环比2.0%(经季节性调整后折年率)上升到第三季度的环比2.1%。10月失业率降至3.6%,为50年来的最低水平,核心个人消费支出(PCE)保持在同比1.6%的温和水平。然而,2020年经济衰退的可能性不应忽视。

孙明春对记者表示:“裂缝似乎正在形成。相对于生产、就业、收入和消费来讲,企业资本支出(capex)是一个领先指标,但它已连续两个季度下降。2019年第三季度,美国私人投资环比下降0.1%(经季节性调整后折年率),这完全由资本支出削减造成。”

数据显示,资本支出中的基建投资在过去五个季度中有四个季度出现负增长,最近一次是2019年三季度,增速为-12.0%。企业设备投资由升转降,从二季度的0.8%下降至三季度的-3.8%,这或许是商业信心减弱的迹象。

他强调,目前必须要关注经济发展的一整个链条,各界只看到了仍较为强劲的链条末端(消费、就业),但却忽视了前端的capex已然恶化,这或逐步传导至末端,而贸易问题则决定了企业是否会加大资本支出。

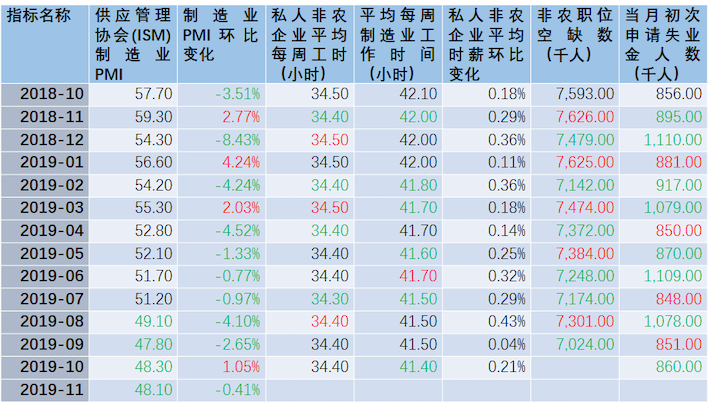

(数据来源:Wind资讯、第一财经整理)

资本支出下滑是早期预警信号。相比起乐于追逐风险收益、较为短视的金融市场,企业的决策则更为长期且有前瞻性,而企业会否加大资本支出,取决于未来的贸易前景是否具有确定性,以及经济形势、宏观政策、监管环境等,而这诸多因素却又环环相扣。

孙明春分析称,当这些问题高度不确定时,即使短期内订单强劲和产能利用率较高,企业依然可能对资本支出采取观望态度。此种态度可能会导致部分上游供应商订单量下降,甚至减产。如果这种情况持续更长时间,这些供应商甚至可能会被迫裁员。一旦企业开始裁员,就可能引发“恶性循环”,即上游企业薪资增长放缓。导致员工收入和消费增长放缓,进而影响下游企业的生产、就业和资本支出。

多项调查显示,计划在近期增加资本支出的美国企业越来越少。2019年第三季度商业圆桌会议首席执行官调查显示,未来6个月的资本支出计划已连续6个季度下降,从2018年第一季度的峰值115.4降至2019年第三季度的73.4。各大区联邦储备银行的调查也显示出类似情形。如果资本支出削减再持续1~2个季度,美国经济很可能会陷入“恶性循环”。

因此,孙明春对记者提及,未来需要密切关注的几个数据包括——美国供应管理协会(ISM)制造业采购经理人——近期企稳,但仍处于50以下的收缩区间,非农就业数据中的工时变化——当企业采取观望态度时,首先可能并不会裁员,而是减少合同工的工作时间而实现变相降薪的目的,JOLTS职位空缺——美国商业、工业和政府的职位空缺月度报告,等等。

美债收益率曲线转正但风险仍存

此外,尽管美债收益率曲线在年初倒挂后又转正,但孙明春提及,过去三次中的两次出现同样的情况后,衰退仍如期而至。

今年3月,3个月和10年期美债收益率曲线首度倒挂,此后2年和10年期曲线也出现倒挂,这是衰退的前瞻信号(领先1.75年),但随着倒挂消失、美股反弹,各界也将其淡忘,并认为此次信号可能并不准,原因在于倒挂的持续时间不够久,倒挂或因此前的QE(量化宽松)压低了长端利率因而不够具有代表性。不过,孙明春则认为,企业家看到了这一信号,会担忧衰退将至,这会导致其对投资出现迟疑,从而也可能导致预期的自我实现。

当然,“这次不一样”的观点甚嚣尘上,各界认为“消失的菲利普斯曲线”很难回归,这意味着低通胀可以让美联储降低利率保持很久,这就不会触发危机,但孙明春始终认为看待这一说法需要谨慎。

当年次贷危机爆发时,孙明春还供职于“震中心”的雷曼兄弟,“当时大家都不认为会出现大问题,直到最后次贷危机升级成了全球金融海啸。”孙明春认为,危机需要有一个触发因素,可以是通胀攀升导致美联储加息,也可以是杠杆难以为继,未来也可能是“地缘政治衰退”。

“首先,谁也不知道通胀会否回归,但近两年中美产能都在收缩,这意味着衰退深度不大,因为没有很严重的产能过剩,但危险在于,一旦供给侧出现问题,通胀也并非没可能意外回归;此外,常年低利率导致企业近年来杠杆比较高,一旦经济下行,连锁效应会更强。”孙明春称。

美国基建刺激是最大的上行风险

尽管海通国际对2020年美国经济看法偏谨慎,但美国的确面临一个上行风险——基建刺激。

孙明春告诉记者,特朗普在2016年竞选时做出了几项关键承诺,包括减税、针对贸易伙伴的贸易战、 医保改革、沿美墨边境修建隔离墙,以及基础设施投资计划。

“虽然没有实现所有目标,但过去几年,特朗普的确竭力履行承诺,只有最后一个目标尚未推动,”他称,从政治角度来看,把基础设施投资计划留到选举年是非常聪明的做法,因为无论民主党支持还是反对,都将有助于特朗普赢得选票。如果该计划宣布实施,将大大振奋企业家信心、加大资本支出,扭转整个经济形势。

当然,这也有一个前提,即特朗普需要在明年一季度就宣布这一计划,“如果不尽早宣布,例如推到二、三季度,要逆转经济活动和商业信心的螺旋式下降就可能为时已晚。”孙明春告诉记者。

因此,他表示,假设2020年一切不出现恶化,在税改效应的减退下,美国经济仍将小幅下行,美联储需要降息1次;而如果情况差于预期,那么美联储需要降息至少3次。