本报记者 王明山

公募基金一季报的披露迅速收官,在持续震荡的市场环境下,公募基金“抱团”持有的细分行业、优质个股也是市场各方关注的焦点。

与去年四季度末公募基金的重仓持股相比,消费龙头和科技龙头公司仍是众多基金“扎堆”持有的重点,但一季度末公募基金的持股集中度有所下降。

4月22日,3933只基金一同披露了一季度报告,公募基金一季报的披露工作也正式收官。除成立不久的次新基金外,6138只基金均在一季报中公布了一季度末的重仓持股情况,最受基金青睐的重仓股随之揭晓。

一季度末,贵州茅台以被1232只基金持有的总量在所有个股中位居榜首。值得一提的是,这已经是贵州茅台连续3个季度成为最受基金青睐的重仓股。

在基金持股有所分散的一季度期间,贵州茅台却得到了公募基金的进一步增持。《证券日报》记者注意到,有359只基金在一季度期间对该股有所增持,招商中证白酒指数分级、中欧新蓝筹混合等基金增持动作较大。

回顾以往几个季度最受基金青睐重仓股的争夺,贵州茅台和中国平安是竞争力最强的“种子选手”,2只个股长期以来一直在基金持有榜单中位居前两名。今年一季度末,这一格局被打破,中国平安以被808只基金持有的总量滑落至第三,一季度期间,公募基金共计减持了中国平安1.24亿股。

《证券日报》记者梳理发现,截至今年一季度末,公募基金最青睐的前十大重仓股分别是贵州茅台、恒瑞医药、中国平安、招商银行、立讯精密、伊利股份、五粮液、格力电器、长春高新和万科A。与去年四季度末相比,立讯精密和长春高新“新晋”上榜。

中国平安被公募基金减持后,恒瑞医药以被866只基金持有的总量成为一季度末第二大基金青睐重仓股:今年一季度期间,重仓持有该股的基金数量由705只增至866只,增加了22.84%;866只基金在一季度末对恒瑞医药的合计持有数量达到3.36亿股,较之去年四季度末增加了18.39%。

从整体上看,今年一季度期间公募基金对龙头股的持有集中度有所下降。

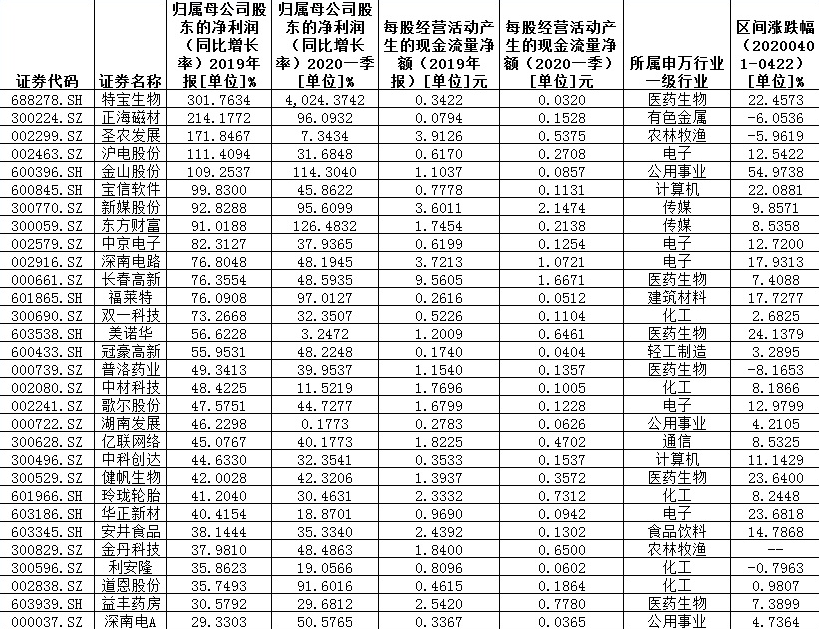

在A股市场持续震荡的一季度,公募基金对此前抱团持有的“大金融”股有明显减持,部分仓位转换到科技行业、房地产行业和周期性行业,部分权益基金的持仓从一线龙头向细分行业龙头扩散,基金“抱团”持股的趋势有所弱化。